Nestlé sprzedaje kultowe marki wody. O co walczą potencjalni kupcy?

Nestlé rozpoczęło przygotowania do sprzedaży swojej globalnej dywizji wody, obejmującej znane na całym świecie marki Perrier i S.Pellegrino. Transakcja, której wartość może przekroczyć 5 mld euro, już teraz budzi duże zainteresowanie wśród funduszy inwestycyjnych. Jakie są kulisy tej decyzji i co oznacza dla przyszłości biznesu Nestlé?

Nestlé planuje uruchomić formalny proces sprzedaży swojej globalnej jednostki zajmującej się wodą butelkowaną, którego wartość może przekroczyć 5 mld euro. Według informacji przekazanych przez Reutersa, szwajcarski koncern wyznaczył bank Rothschild & Co jako doradcę finansowego przy tej transakcji. Proces sprzedaży ma rozpocząć się w najbliższych miesiącach.

Zainteresowanie wyraziły już największe fundusze private equity, w tym Blackstone, Platinum Equity, One Rock Capital Partners, PAI Partners oraz Clayton, Dubilier & Rice.

Perrier i S.Pellegrino na sprzedaż

Sprzedawana jednostka obejmuje m.in. marki Perrier i S.Pellegrino, które cieszą się globalną rozpoznawalnością. Nestlé wydzieliło dział wody jako niezależną jednostkę z początkiem stycznia 2025 r., a jednym z możliwych scenariuszy jest sprzedaż większościowego pakietu udziałów przy zachowaniu przez koncern mniejszościowego udziału.

Nowa strategia Nestlé

Decyzja o sprzedaży to element szerszej strategii nowego CEO, Laurenta Freixe’a, który stawia na restrukturyzację portfela i skoncentrowanie się na 30 najważniejszych markach. Nestlé chce skupić się na kategoriach o wysokich marżach, takich jak słodycze, kawa oraz żywność dla niemowląt. Marka, które nie należą do tego priorytetowego grona, są przeznaczane do sprzedaży, restrukturyzacji lub nawiązania partnerstw.

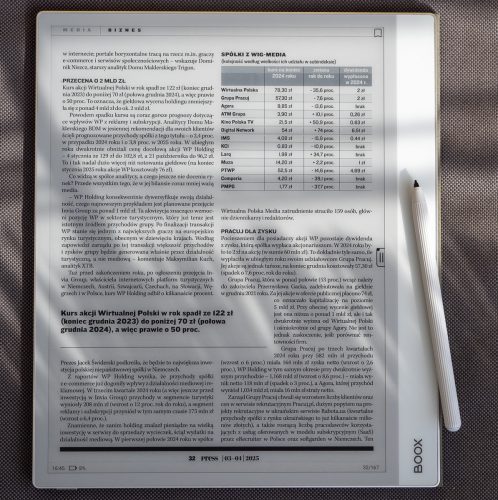

Chociaż dział wody wygenerował w I kwartale 2025 r. przychody na poziomie 722 mln franków szwajcarskich (874 mln dolarów), stanowi to mniej niż 4 proc. łącznych obrotów grupy. Dodatkowo dywizja mierzy się z problemami operacyjnymi, szczególnie w zakładach produkcyjnych Perrier we Francji. Mimo to jednostka wciąż korzysta z silnej rozpoznawalności marek oraz globalnej sieci dystrybucji. Te atuty mogą przyciągnąć fundusze private equity specjalizujące się w przejęciach i restrukturyzacjach wydzielonych jednostek.

Powtórka z 2021 roku?

To nie pierwsza tak duża transakcja w segmencie wody. W 2021 r. Nestlé sprzedało swoje północnoamerykańskie aktywa wodne za 4,3 mld dolarów konsorcjum funduszy private equity. Obecna sprzedaż europejskiej dywizji może być kolejnym krokiem w kierunku całkowitego wyjścia z tej kategorii produktów.