Banki w szoku. Niedługo nie będą miały co robić? Jest szokujący raport

Bycie oszczędnym drogą do rozwoju osobistego, czy rozwój i edukacja sposobem na gromadzenie oszczędności? A może jedno i drugie. Finansowy portret młodych Polaków wygląda dziś obiecująco. Młodzi cenią sobie bezpieczeństwo finansowe, nastawieni są na oszczędzanie, rozwój i edukację. Dobrym prognostykiem jest też malejące zaległe zadłużenie. Jak wynika z danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor […] Artykuł Banki w szoku. Niedługo nie będą miały co robić? Jest szokujący raport pochodzi z serwisu Warszawa W Pigułce.

Bycie oszczędnym drogą do rozwoju osobistego, czy rozwój i edukacja sposobem na gromadzenie oszczędności? A może jedno i drugie. Finansowy portret młodych Polaków wygląda dziś obiecująco. Młodzi cenią sobie bezpieczeństwo finansowe, nastawieni są na oszczędzanie, rozwój i edukację. Dobrym prognostykiem jest też malejące zaległe zadłużenie. Jak wynika z danych zgromadzonych w Rejestrze Dłużników BIG InfoMonitor i bazie informacji kredytowej BIK, młodzi mają o 172 mln zł mniej zaległości niż przed rokiem. Ubywa też niesolidnych dłużników w grupie wiekowej 18-24 lata. 65 proc. młodych deklaruje, że nie posiada żadnych zaległych długów zarówno kredytowych jak i pozakredytowych.

Fot. Warszawa w Pigułce

Jak wynika z badań przeprowadzonych na zlecenie BIG InfoMonitor, osoby między 18 a 24 rokiem życia to najliczniejsza grupa wiekowa, która wskazała, że w pełni zrealizowała w ubiegłym roku swoje plany finansowe (29 proc. vs 24 proc. dla pozostałych grup wiekowych). W obecnym, młodzi Polacy najliczniej wskazują też (18 proc.), że planują wydać więcej na edukację i rozwój zawodowy, tj. kursy, szkolenia czy książki, podczas gdy średnia pozostałych pokoleń w tym obszarze wynosi 7 proc. Co ciekawe wydatki na rozwój są dla nich istotniejsze niż wydatki na przyjemności, np. wyjścia „na miasto”, rozrywkę czy zakupy – 8 proc. Wśród młodych jest również najwyższy odsetek osób, które uważają, że ich sytuacja finansowa się poprawi – 17 proc. (średnia dla pozostałych grup wiekowych wynosi 5 proc.). Optymistycznie patrzą więc w przyszłość. Aby poprawić swoją sytuację materialną planują przede wszystkim oszczędzać (44 proc. vs średnia dla pozostałych grup wiekowych 31 proc.), tj. regularnie odkładać środki na fundusz awaryjny i cele długoterminowe, by poczuć się bezpieczniej finansowo. Na drugim miejscu stawiają ograniczanie zbędnych i impulsywnych zakupów (37 proc. vs średnia dla pozostałych grup wiekowych 45 proc.) oraz ich optymalizację, czyli szukanie promocji i innych atrakcyjnych ofert zakupowych (28 proc. vs średnia 40 proc. dla pozostałych grup wiekowych). Wreszcie będą zwiększać swoją wiedzę finansową, tj. zamierzają zainwestować czas w naukę np. o zarządzaniu długiem oraz efektywnym planowaniu finansowym (17 proc. vs średnia 10 proc. dla pozostałych grup wiekowych).\

Fot. BIG InfoMonitor

Młodzi Polacy stanowią najliczniejszą reprezentację osób mówiących, że chcą zwiększać swoje wpływy. 36 proc. z nich będzie szukać dodatkowych źródeł dochodu, 28 proc. chce zmienić pracę, a 19 proc. planuje zrealizować ten cel poprzez udział w dodatkowych projektach w miejscu pracy. 27 proc. chce budować swoją poduszkę finansową dzięki sprzedaży zbędnych rzeczy. Jest też grupa osób, która nie planuje robić nic w tym kierunku – 19 proc. i jest to jednocześnie najniższy odsetek w porównaniu ze starszymi grupami respondentów.

– To dobry przykład dla osób, które dopiero co będą wchodzić na poważną ścieżkę edukacyjną i zawodową, czyli naszych tegorocznych maturzystów. Jeszcze w ubiegłym roku w przeprowadzonym przez nas badaniu, spora grupa ówczesnych maturzystów wskazała, że do zarządzania posiadanymi środkami pieniężnymi podchodzi raczej odpowiedzialnie. Miała również ostrożne nastawienie do zaciągania kredytów bankowych i pożyczek pozabankowych. Młodzi podkreślali, że decyzję o pożyczeniu każdej złotówki trzeba dobrze przemyśleć. Co ciekawe jednocześnie byli zdania, że zabezpieczenie przyszłości to coś, o czym powinno się myśleć na starość, a nie gdy jest się w kwiecie wieku. 46 proc. z nich uważało, że ewentualne zadłużenie się trzeba dobrze przeanalizować, a 35 proc. dopuszczało taką możliwość tylko w wyjątkowych sytuacjach – przypomina dr hab. Waldemar Rogowski, prof. SGH główny analityk BIG InfoMonitor.

Młodzi, ale coraz bardziej solidni finansowo

Jak wynika z badania przeprowadzonego na potrzeby BIG InfoMonitor, młodzi Polacy mają również plany związane ze spłatą zaległych zobowiązań, czyli tych wobec banków i instytucji pożyczkowych, ale i codziennych zaległych rachunków domowych, czy wobec znajomych i rodziny. Co siódma młoda osoba wskazuje, że zamierza spłacić w tym roku wszystkie swoje zobowiązania i tyle samo podkreśla, że chce uregulować choć część przeterminowanych długów. 65 proc. deklaruje, że nie posiada żadnych zaległych zobowiązań. Efekty już widać, bo maleje zaległe zadłużenie osób z najmłodszego pokolenia.

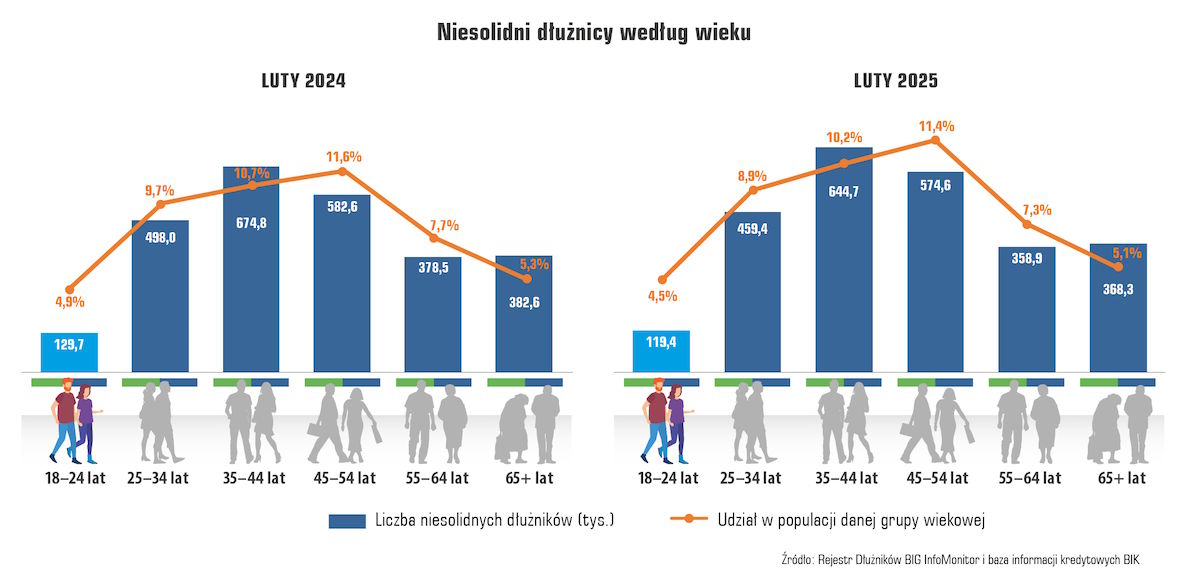

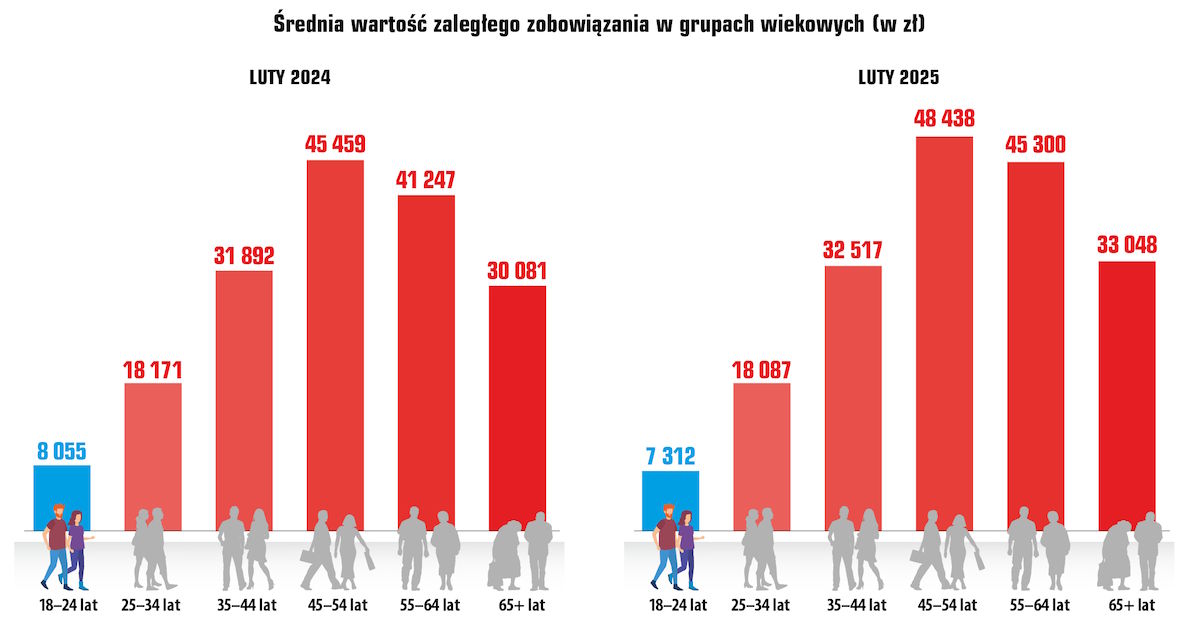

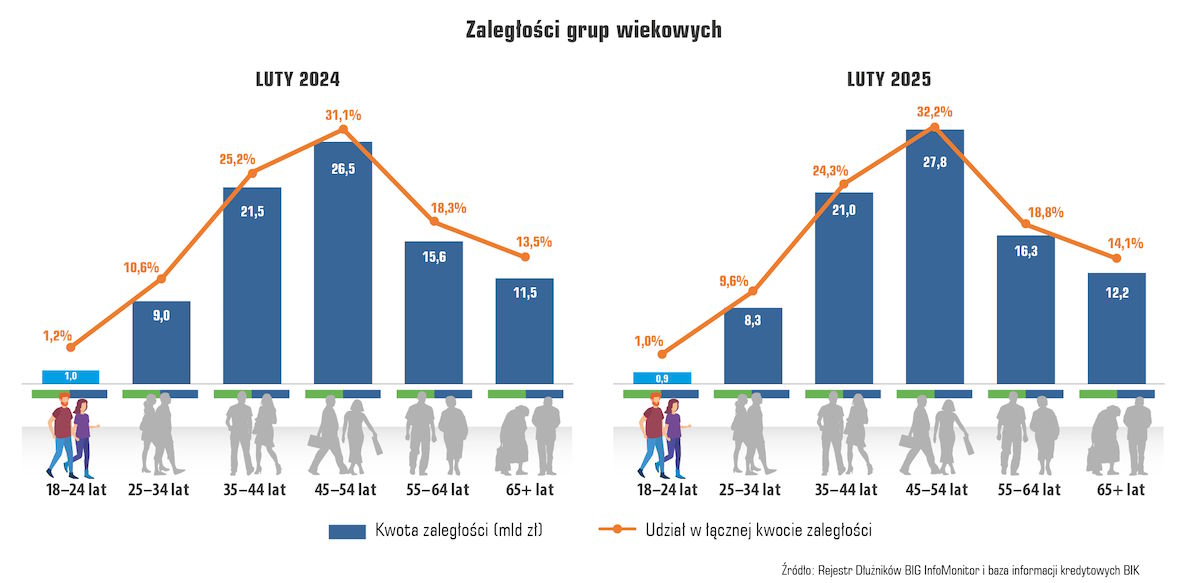

Dane zgromadzone w Rejestrze Dłużników BIG InfoMonitor i bazie informacji kredytowej BIK pokazują coraz lepszą sytuację osób między 18 a 24 rokiem życia jeśli chodzi o poziom posiadanych przez nich zaległych zobowiązań. Na koniec lutego bieżącego roku łączne zaległości tej grupy wiekowej wyniosły około 873 mln zł, co oznacza spadek w porównaniu z lutym ubiegłego roku o 172 mln zł. W tym samym czasie ubyło też niesolidnych młodych dłużników o 10 351 osób i jest ich obecnie 119 379. Średnio na młodą osobę przypada 7312 zł niespłacanych zobowiązań kredytowych i pozakredytowych, co oznacza mniej przeciętnej zaległości o 743 zł.

Fot. BIG InfoMonitor

Udział młodych niesolidnych dłużników w populacji swojej grupy wiekowej jest najniższy na tle pozostałych starszych wiekiem i wynosi 4,5 proc., podobnie jak udział w łącznej kwocie zaległości wszystkich Polaków, który w tym przypadku wynosi tylko 1 proc. Młodzi częściej nie płacą zobowiązań pozakredytowych, do których zaliczyć można zaległe rachunki za telefon i internet, niepłacone czynsze, koszty sądowe, kary za jazdę bez biletu oraz alimenty – młodzi niesolidni dłużnicy pozakredytowi wpisani do bazy BIG InfoMonitor mają 78 proc. udział w łącznej grupie osób posiadających zaległe zobowiązania w tym przedziale wiekowym.

Fot. BIG InfoMonitor

Świadomość ekonomiczna młodych na coraz lepszym poziomie

– Spadek zaległości młodych osób oraz malejąca liczba niesolidnych płatników w tej grupie wiekowej, może być argumentem potwierdzającym fakt, że edukacja finansowa od najmłodszych lat się opłaca zarówno w aspekcie indywidualnym jak i ogólnospołecznym. Młodzi już w szkole podstawowej podejmują tematy związane z finansami osobistymi. Sami też uważają edukację w tym obszarze od najmłodszych lat za ważną. Zaczynają rozumieć, że bycie niesolidnym dłużnikiem oznacza wykluczenie nie tylko z rynku kredytowego, ale również z możliwości korzystania z wielu usług. Jest to istotna zmiana na tle starszych pokoleń, których wiedza o inwestowaniu, oszczędzaniu czy finansowaniu wciąż budzi wątpliwości. Miejmy nadzieje, że ten trend się utrzyma i że tegoroczni maturzyści wkraczający dopiero w okres życia zawodowego oraz poważnych finansowych zobowiązań jeszcze bardziej utwierdzą nas w tym przekonaniu – zauważa dr hab. Waldemar Rogowski, prof. SGH i główny analityk BIG InfoMonitor.

Edukacja finansowa musi stanowić zintegrowany i kompleksowy system

Zidentyfikowane braki w świadomości finansowej Polaków w tak dynamicznie zmieniającym się świecie skłaniają, by edukację finansową potraktować jako priorytet, celem wypracowania rzetelnego, systematycznego i kompleksowego podejścia, realizowanego konsekwentnie przez sektor edukacyjny, jak i finansowy. – Programy edukacyjne muszą odpowiadać potrzebom różnych grup wiekowych oraz być dostosowane do poziomu wiedzy odbiorcy, obejmując zarówno podstawowe jak i bardziej zaawansowane zagadnienia związane z finansami osobistymi. Wprowadzenie nowoczesnych narzędzi dydaktycznych, jak gry, kursy online czy interaktywne platformy edukacyjne, może znacząco zwiększyć efektywność nauczania i zaangażowanie uczestników. Edukacja powinna też uwzględniać aspekty praktyczne, umożliwiając uczniom i dorosłym przyswajanie wiedzy poprzez realne sytuacje i scenariusze, odzwierciedlające codzienne wyzwania finansowe – podsumowuje Małgorzata Bielińska dyrektor ds. edukacji w Grupie BIK.

BIG InfoMonitor

spółka z Grupy BIK, już od 21 lat dostarcza rynkowi wiarygodne informacje o zadłużeniu osób fizycznych i firm. Pomaga w ten sposób w przeciwdziałaniu zatorom płatniczym i odzyskiwaniu należności. Spółka prowadzi Rejestr Dłużników, do którego na warunkach określonych w Ustawie o BIG, każdy może wpisać dłużnika – firmę lub konsumenta zalegającego z płatnościami. Oprócz długów BIG InfoMonitor gromadzi i udostępnia pozytywne informacje gospodarcze, czyli dane o terminowych płatnościach. Raporty z BIG InfoMonitor zawierają wiarygodne informacje o kondycji finansowej osób i firm i wspierają podmioty gospodarcze w dbaniu o płynność finansową.

Źródło: Badanie „Plany finansowe Polaków” zrealizowane metodą CAWI przez Quality Watch na zlecenie BIG InfoMonitor, na próbie 1061 Polaków w wieku 18+, grudzień 2024 r

Artykuł Banki w szoku. Niedługo nie będą miały co robić? Jest szokujący raport pochodzi z serwisu Warszawa W Pigułce.

![Blackout na wyspie Bali. [ZDJĘCIA] Przypadek?](https://media.wplm.pl/thumbs/1c0/NzIweDQ0Mi9jX2MvdV8xL2NjXzVhMGY3L3AvMjAyNS8wNS8wMy81NzM3LzM4MjUvMjY5NGM3ZjQyOTBkNGVlZGFiM2MwNTg1ZTE0ZWIwYzIuanBlZw==.jpeg?#)