Nvidia: perché DeepSeek è un’opportunità e non una minaccia

Alla Conferenza GTC, il Ceo Huang si entusiasma per il modello R1 di DeepSeek che, dice, richiede una grandissima capacità di calcolo. I maggiori clienti hanno confermato i loro piani di spesa. Il P/E 2026 è caduto a 27 volte, la stima di utile non si è ridimensionata

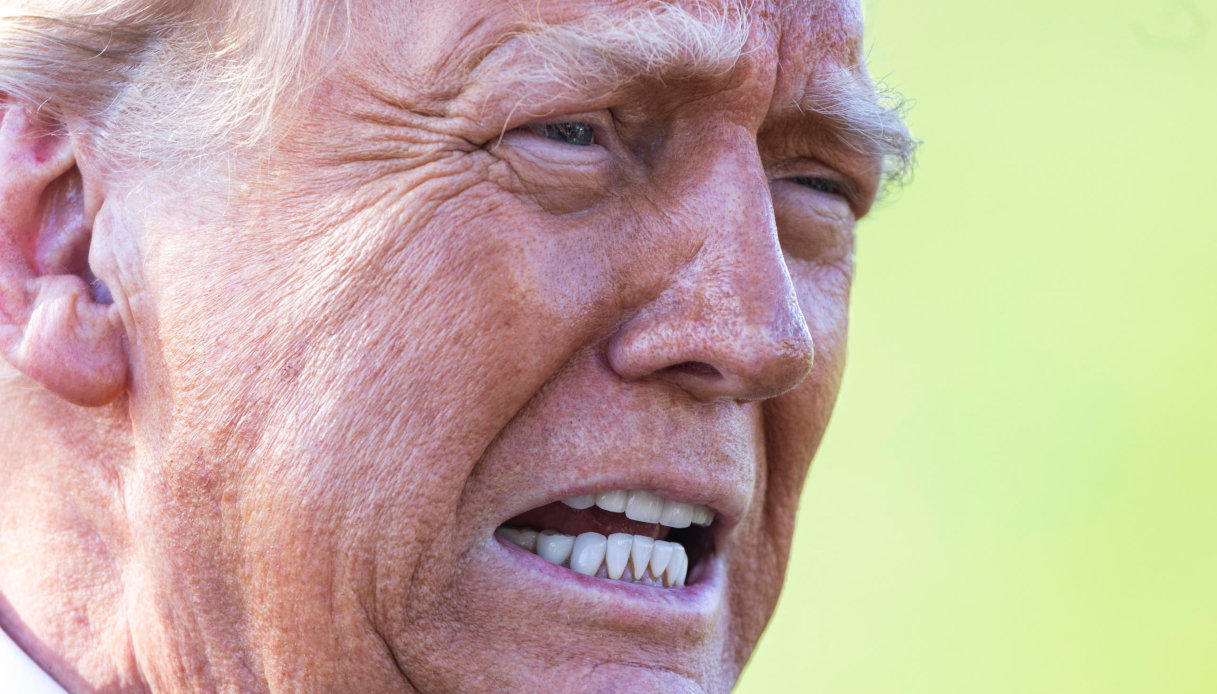

Chi aveva puntato su una vigorosa reazione delle azioni Nvidia grazie alle novità che sarebbero uscite dalla Conferenza GTC dell’azienda, per ora è deluso. Non che siano mancate le notizie, con il Ceo Jensen Huang che ha illustrato le meravigliose qualità delle prossime famiglie di super-chip che Nvidia si appresta a sfornare.

Ma Wall Street non ha reagito: la performance del titolo Nvidia nelle ultime cinque sedute è sostanzialmente piatta.

Dopo l’illustrazione delle novità di prodotto, mercoledì 19 marzo Huang si è confrontato con gli analisti sullo scenario di mercato, è lì sono uscite le riflessioni più interessanti per gli investitori. Ovviamente, il punto di partenza è stato DeepSeek, il modello cinese di intelligenza artificiale.

Huang ha definito il modello R1 di DeepSeek “fantastico” e ha affermato che questo modello innovativo richiede in realtà più capacità di calcolo di quanto molti operatori del settore pensano. “E’ il primo modello di AI con ragionamento open-sourced”, ha detto. Il modello analizza i problemi passo per passo, è in grado di fornire risposte diverse e di verificare se la risposta è corretta, ha spiegato il Ceo di Nvidia.

“Questa AI che ragiona consuma 100 volte più calcoli di una AI che non ragiona”, ha detto il manager, invitando gli investitori a una conclusione che è “opposta” rispetto a quella cui tutti erano giunti a gennaio.

Alla fine di gennaio la novità DeepSeek ha scatenato una massiccia vendita di azioni delle società americane dell’AI, con gli investitori preoccupati che il modello cinese potesse fornire prestazioni pari a quelle dei migliori concorrenti Usa, utilizzando meno investimenti in hardware e meno energia. Ricordiamo che in una sola seduta, il 27 gennaio, Nvidia è crollata del 17% perdendo quasi 600 miliardi di dollari di market cap.

Secondo Huang, i nuovi modelli di AI che producono risposte più complesse non faranno altro che aumentare la necessità di infrastrutture informatiche, con un’ancora maggiore domanda di chip server.

Bisognerà vedere se le dichiarazioni del Ceo basteranno a rassicurare gli investitori, preoccupati che i clienti di Nvidia riducano la spesa per le infrastrutture di AI. A onore del vero, da quando a gennaio DeepSeek ha fatto il suo ingresso sulla scena, tutti i maggiori clienti di Nvidia hanno ribadito i loro piani di spesa. Secondo un’analisi di pochi giorni fa di Bloomberg Intelligence, le spese dei maggiori operatori di data center stanno aumentando più rapidamente del previsto.

Durante l'incontro con gli analisti, Huang è stato interrogato sugli sforzi dei clienti per sviluppare i propri chip, che potrebbero sostituire nei data center gli acceleratori di AI di Nvidia. Ad esempio, Google sta lavorando con Broadcom per sviluppare i propri circuiti integrati specifici per le applicazioni, chiamati ASIC. Secondo Huang, molti ASIC vengono progettati, ma non sempre vengono effettivamente installati nei data center.

La conclusione di Huang è che questi grandi clienti hanno bisogno di chip migliori per generare maggiori ricavi dalle loro infrastrutture, non di chip più economici per risparmiare sui costi. “Tutte queste aziende sono guidate da grandi amministratori delegati che sono molto bravi a fare i conti”, ha affermato.

E per fare il punto sull’evoluzione tecnologica del mercato, Huang ha detto che al momento i chip della concorrenza non sono in grado di eguagliare le prestazioni di Hopper, la generazione di chip di Nvidia precedente all’attuale Blackwell, che è 40 volte più potente.

Infine, ultima osservazione del Ceo di Nvidia: se l'economia statunitense dovesse entrare in recessione – dice - le aziende sposteranno una parte maggiore dei loro investimenti verso l'intelligenza artificiale, perché è lì che si concentra la crescita del loro business.

Intanto, con le quotazioni che si sono sgonfiate, Nvidia oggi è scambiata a un P/E 2026 di 27 volte. Un bel ridimensionamento per un titolo che spesso è stato acquistato con P/E superiore a 70 volte. Invece, non sono state ridimensionate le stime di utile 2026, che puntano sempre a 106 miliardi di dollari, in crescita del 45% sui 72,8 miliardi dell’utile 2025.

Per quanto riguarda gli analisti, su 62 esperti che coprono Nvidia, ben 57 raccomandano di comprare le azioni con un target price medio di 171 dollari (+45% sulla quotazione attuale).