Ferrari: un trimestre da podio ma i dazi Usa pesano sul futuro

Il Cavallino Rampante chiude i primi tre mesi del 2025 con numeri da manuale: ricavi e margini record, utili brillanti e una generazione di cassa senza paragoni nel settore. Eppure, il mercato non festeggia più di tanto. Tra il rischio dazi Usa, il rallentamento in Cina e sfide sempre più dure sul fronte dei margini, Ferrari scopre che l’eccellenza non basta: ora servono nuovi sorpassi per continuare a stupire. Una trimestrale che conferma la solidità del mito, ma che avverte, in pista e sui mercati, il prossimo giro sarà ancora più impegnativo.

Ferrari apre il 2025 con un trimestre da manuale. I ricavi toccano 1.791 milioni di euro (+13% su base annua), l’Ebitda sale a 693 milioni con un margine record del 38,7%, e l’utile netto arriva a 412 milioni, con un EPS perfettamente in linea con le attese a 2,30 euro. Il margine operativo supera il 30% e il free cash flow industriale vola a 620 milioni.

"Numeri che qualsiasi altra casa automobilistica definirebbe straordinari" afferma Gabriel Debach, market analyst di eToro. Il mercato festeggia ma senza strafare. Dopo una reazione iniziale negativa, il titolo scambia ora in rialzo dell'1,5% a 416 euro.

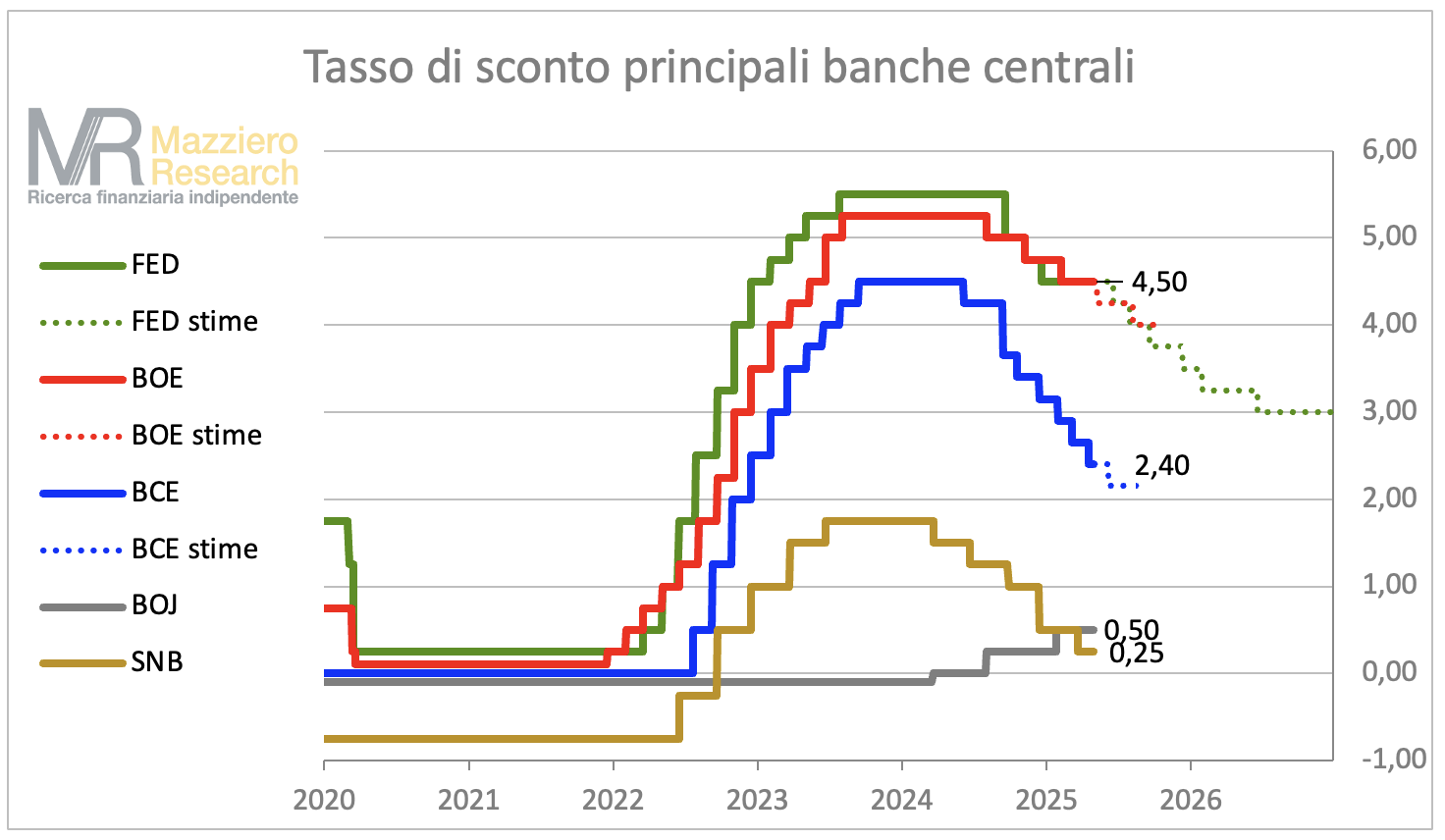

Segno che l’eccellenza non basta più: secondo Debach, "ora si gioca tutto sulle aspettative future. Per la prima volta, Ferrari inserisce nella guidance un rischio esplicito di compressione dei margini operativi fino a 50 punti base, in caso di revisione delle politiche commerciali legate ai dazi Usa. Una dichiarazione che pesa. Significa che, se necessario, il Cavallino potrebbe rinunciare a una parte del margine per non compromettere la relazione con clienti e dealer in mercati chiave come quello americano".

Il prezzo medio per unità consegnata supera i 498.000 euro, in aumento del 16% rispetto al Q1 2024. L’Ebit per auto raggiunge i 150.851 euro, con una crescita del 21%. "Una marginalità irraggiungibile per qualsiasi altro costruttore. Eppure, il confronto con l’anno passato si farà sempre più sfidante" commenta Debach.

Anche la geografia suggerisce nuove dinamiche. La Cina continua a rallentare. Solo il 7% delle consegne nel Q1, contro il 9% di un anno fa. EMEA sale al 47%, Americhe stabili al 28%, Asia-Pacifico in lieve calo. Secondo Debach, "La strategia è chiara, ovvero rafforzare i mercati core, evitando di spingere sui volumi in Asia, dove le pressioni sui margini e l’incertezza regolatoria sono più forti".

A livello di prodotto, spiega Debach, "il contributo della Daytona SP3 si dovrebbe esaurire. Ma Ferrari ha già annunciato sei nuovi modelli nel 2025: tra questi le 296 Speciale e Speciale A, altri ancora da svelare. A questi si aggiungono il potenziamento delle attività lifestyle e l’effetto volano della Formula 1, con l’arrivo di Lewis Hamilton e la nuova title sponsorship di HP. Le aspettative sono elevate, ma al momento il contributo in pista resta più che altro mediatico".

"La reazione fiacca post-trimestrale riflette forse l’assenza di catalizzatori immediati. L’eccellenza è scontata, il mercato ora pretende un altro giro di pista. Ancora più veloce. Ferrari resta un caso unico per posizionamento, pricing power e redditività per veicolo" afferma Debach.

"Ma anche a Maranello, la perfezione deve saper sorprendere. Perché in Borsa, come in pista, conta il giro successivo. Il brand regge, il mix premia, ma l’ambiente esterno (dazi, Cina, clienti) obbliga Ferrari a guidare con due mani salde sul volante. Una trimestrale che tuttavia convince per chi guarda ai fondamentali" conclude il top manager di eToro.