Prossima riunione FED: calendario 2025 e decisioni di politica monetaria

Le riunioni della FED influenzano mercati globali e politiche economiche. Il calendario 2025 delle riunioni è cruciale per gli investitori, con decisioni attese su tassi d'interesse. The post Prossima riunione FED: calendario 2025 e decisioni di politica monetaria appeared first on Rankia: Comunità finanziaria.

La FED è la banca centrale degli Stati Uniti. Si tratta di una delle istituzioni più influenti al mondo. Vediamo cosa si è deciso nell’ultima riunione della Banca Centrale USA, il calendario delle riunioni FED 2025 e vediamo che impatto hanno le riunioni della FED sui mercati.

Vediamo cosa possiamo aspettarci che faccia la Federal Reserve, non solo nella sua prossima riunione, ma per il resto dell’anno. Senza dubbio, è una delle questioni più seguite dagli investitori, dato che non solo incide direttamente sull’evoluzione dei mercati (azioni, valute, indici), ma anche sull’economia stessa.

- CFD, opzioni, Turbo, warrants

- Proprietaria, MT4, ProRealTime

- CFD, Forex. Ideale per lo scalping

- Propr., MT4, cTrader, Tradingview

Ultima riunione della FED: seconda riunione senza tagli e calma sui dazi

Nella sua seconda riunione del 2025, la Federal Reserve ha deciso di proseguire con la pausa nei tagli dei tassi di interesse, come previsto dal mercato dei futures, con una probabilità superiore al 98%. I tassi rimarranno quindi nel range compreso tra il 4,25% e il 4,5%.

Ma non solo: la Fed ha adottato un approccio decisamente più dovish e ottimista, volto a stimolare l’economia nel corso dell’anno, basandosi su due punti chiave.

L’inflazione causata dai dazi sarà transitoria

La FED ha assicurato che i dazi avranno un impatto solo temporaneo sull’inflazione e non porteranno a un aumento prolungato dei prezzi. Questo tono rassicurante ha avuto un effetto immediato su Wall Street, con rialzi del 2%, spinti dall’atteggiamento più moderato di Powell, in contrasto con le aspettative di molti analisti.

Ma la cortesia non esclude il coraggio. E infatti, le previsioni economiche restano negative. La FED ha ridotto la sua stima di crescita del PIL per quest’anno, passando dal 2,1% all’1,7%, pur senza segnalare recessione o stagflazione imminente. Questo, almeno per il momento, allontana lo scenario peggiore temuto dagli investitori.

Tuttavia, non conviene lasciarsi ingannare dalle dichiarazioni rassicuranti del Presidente della FED. Come ha sottolineato Mohamed El-Erian, analista principale di Allianz: “L’ultima volta che la Fed aveva previsto che l’inflazione sarebbe stata ‘transitoria’, nel 2021, questa si è rivelata tutt’altro che temporanea ed è ancora presente“.

Pausa nella riduzione del bilancio della FED

Il secondo grande messaggio che la FED ha voluto trasmettere riguarda un cambiamento significativo nella gestione del proprio bilancio, che inizierà a essere implementato già da questo mese. Finora, la FED riduceva i suoi attivi al ritmo di 25 miliardi di dollari al mese, ma d’ora in poi il ritmo scenderà a 5 miliardi mensili. Questo cambiamento comporta un rallentamento nel processo di riduzione del bilancio, che finora aveva funzionato come un rialzo dei tassi indiretto.

In altre parole, con questa misura la FED riconosce che l’economia necessita ancora di un certo supporto, ma considera prematuro adottare stimoli più aggressivi, preferendo un approccio graduale piuttosto che un taglio immediato dei tassi.

Per quanto riguarda la riduzione nella vendita di obbligazioni, Powell ha sottolineato che è stata rilevata “una certa tensione” nei mercati della liquidità, motivo per cui è stata presa la decisione di rallentare il ritiro dei fondi. Tuttavia, il presidente della FED ha ribadito che la riduzione del bilancio continuerà nel medio termine, seppur a un ritmo più graduale. Di conseguenza, il rendimento del mercato obbligazionario è sceso dal 4,3%, livello in cui si attestava recentemente, al 4,2%.

Cosa ci si aspetta nel 2025

Per il momento, il dot plot rimane invariato rispetto a quanto espresso a gennaio 2025. In altre parole, la maggioranza dei banchieri centrali prevede ancora due tagli dei tassi d’interesse, ciascuno di 25 punti base, nel corso del 2025, il che indica che la FED continua a valutare il panorama macroeconomico in modo simile a prima.

Di conseguenza, i tassi d’interesse si attesterebbero in un range compreso tra il 3,75% e il 4%. Se le previsioni si confermeranno, nel 2026 verranno applicati altri due tagli della stessa entità, portando i tassi al 3,25% – 3,5%. Infine, nel 2027 è previsto un ultimo taglio, lasciando i tassi tra il 3% e il 3,25%.

Dal canto suo, il mercato dei futures (come possiamo vedere qui sopra), con un approccio più prudente, prevede al massimo tre riduzioni di 25 punti base. Tuttavia, la prima non dovrebbe avvenire nella prossima riunione, ma in una delle successive, tra giugno e luglio, mentre la seconda potrebbe essere attuata tra settembre e ottobre.

La Fed ha tagliato i tassi di interesse nel 2024?

Cosa è successo in passato? Dopo 11 aumenti consecutivi dei tassi attuati dalla Fed a partire da novembre 2021 per contenere l’inflazione, il tasso massimo è rimasto stabile, da luglio 2023, in un intervallo compreso tra il 5,25% e il 5,5%. Detto ciò, è stato necessario attendere fino a settembre 2024 affinché la banca centrale degli Stati Uniti decidesse di avviare un processo di riduzione dei tassi, incoraggiata dal calo costante dell’inflazione negli ultimi mesi.

Di conseguenza, nel corso del 2024 si è registrato un taglio complessivo dei tassi di interesse pari a 100 punti base, sebbene, in realtà, l’intero processo di normalizzazione dei tassi si sia concentrato nel periodo tra settembre e dicembre.

Calendario riunioni FED 2025

La Federal Reserve si riunisce 8 volte all’anno con una separazione di circa 40 giorni tra ogni riunione. Adesso, vediamo il calendario delle riunioni 2025 della FED.

- 28-29 Gennaio.

- 18-19 Marzo.

- 6-7 Maggio.

- 17-18 Giugno.

- 29-30 Luglio.

- 16-17 Settembre.

- 28-29 Novembre.

- 9-10 Dicembre.

Se sei interessato alle politiche delle banche centrali potresti consultare anche il calendario delle riunioni della BCE.

Le riunioni della FED: FOMC meeting

Quando parliamo della Federal Reserve, per capire tutto ciò che succede nelle sue riunioni, dobbiamo conoscere quattro concetti:

- FOMC: è il comitato di politica monetaria della Federal Reserve. È composto da 12 membri. Si occupa delle strategie di politica monetaria per poter raggiungere gli obiettivi. Si riunisce 8 volte all’anno, ogni 6 settimane circa, a Washington. Generalmente, delle 8 volte che si riunisce in un anno, nella metà offre successivamente una conferenza stampa.

- Verbali della FED: riassumono in dettaglio tutti gli argomenti che il FOMC ha trattato nelle sue riunioni. I verbali vengono pubblicati 3 settimane dopo ogni riunione del FOMC e mostrano le opinioni di tutti i membri che hanno partecipato alle riunioni.

- Libro Beige: è un insieme di dati che il FOMC utilizza nelle sue riunioni per prendere decisioni. Circa 2 settimane prima delle riunioni del FOMC vengono pubblicati.

- Dot plot: è un grafico in cui compaiono una serie di punti. Questo grafico viene pubblicato gratuitamente dopo ogni riunione della Federal Reserve e riflette cosa pensa ogni membro riguardo se nei restanti mesi dell’anno e negli anni successivi i tassi di interesse aumenteranno o diminuiranno, e di quanto. Ha avuto origine alla fine del 2011 con Ben Bernanke come presidente della Banca.

Molto dipenderà anche dalla politica hawkish o dovish dei banchieri FED attualmente in carica.

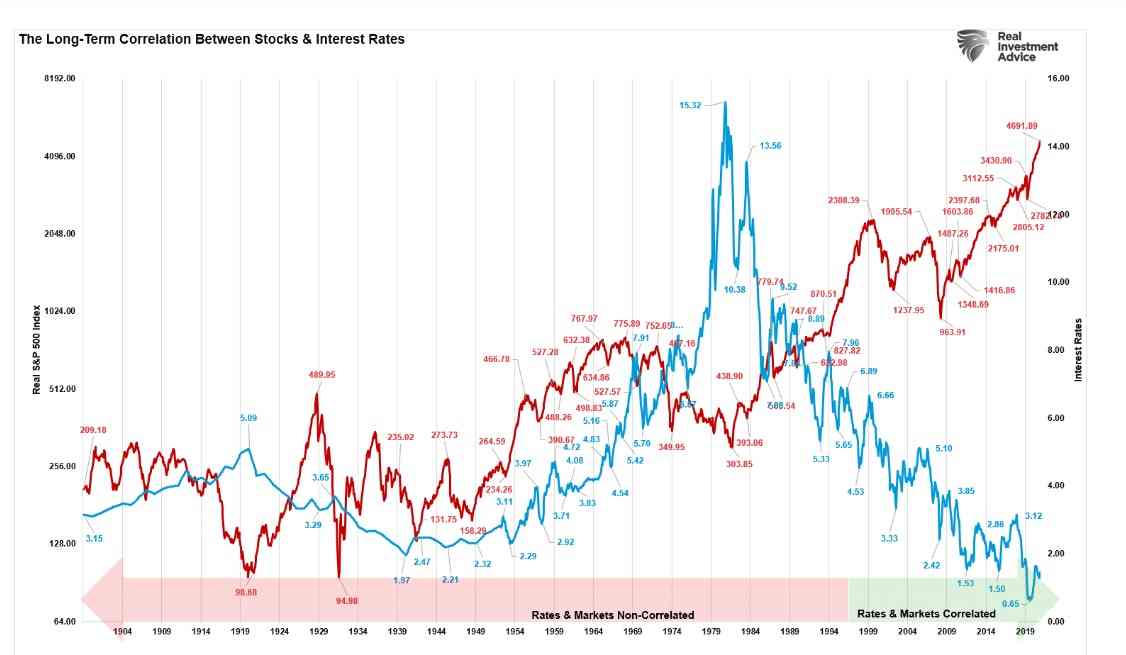

Che impatto hanno sul mercato le riunioni della FED?

La FED è quindi un’istituzione cruciale per la salute economica degli Stati Uniti e ha un impatto significativo sui mercati finanziari globali. La riunioni della FED, dove avviene la determinazione delle politiche monetarie, soprattutto in relazione ai tassi di interesse, possono avere un impatto rilevante sui mercati finanziari.

Che succede quando c’è un aumento dei tassi di interesse?

Quando la FED opta per un aumento dei tassi di interesse, oppure per altre politiche volte a ridurre la liquidità nel sistema, nell’ottica del contenimento del livello dei prezzi, determina un rallentamento dell’economia.

L’aumento dei tassi di interesse, infatti, scoraggia i prestiti, rendendoli più “costosi”. Il che a sua volta ha un effetto negativo sulla domanda aggregata e il livello dei consumi.

La riduzione della liquidità ha un effetto anche sul mercato azionario. Meno liquidità implica meno risorse per gli investimenti. Quindi, in linea generale, all’aumento dei tassi di interesse si associa una riduzione del valore delle azioni. E viceversa. Tuttavia, in alcuni casi, il mercato potrebbe avere già “scontato” l’effetto del rialzo, il che avviene quando, come accade di solito, la FED anticipa già le sue intenzioni di politica monetaria prima della decisione ufficiale. In questi casi, l’effetto sul mercato potrebbe essere più moderato.

In tempi di incertezza, come quelli che seguono all’innalzamento dei tassi di interesse, l’investimento in azioni difensive può rivelarsi un’ottima strategia. Anche beni rifugio, che mostrano una scarsa correlazione con il ciclo economico, come investire in oro, possono costituire una buona strategia di investimento.

Cosa succede quando i tassi di interesse vengono abbassati?

Al contrario, quando c’è una riduzione dei tassi di interesse da parte della Federal Reserve (Fed) o di qualsiasi altra banca centrale, si cerca generalmente di ottenere l’effetto opposto di un aumento dei tassi. Le principali conseguenze di un abbassamento dei tassi d’interesse sono:

- Stimolo dell’economia: una riduzione dei tassi di interesse rende più conveniente prendere in prestito denaro. Ciò può incoraggiare sia le imprese che i consumatori a contrarre maggiori prestiti, rispettivamente per gli investimenti o i consumi.

- Aumento dei consumi: rendendo meno costoso il prestito, i consumatori possono essere più inclini a fare acquisti importanti, come case o automobili, che a loro volta possono aumentare la domanda aggregata nell’economia.

- Impatto sui mercati azionari: la riduzione dei tassi può avere un effetto positivo sui mercati azionari. Riducendo i costi di finanziamento e aumentando i consumi e gli investimenti, le aziende possono vedere migliorare le loro aspettative di profitto, che spesso si riflettono in un aumento dei prezzi delle azioni.

- Svalutazione della valuta: in alcuni casi, una riduzione dei tassi di interesse può portare a una svalutazione della valuta nazionale rispetto ad altre valute, poiché gli investitori cercheranno rendimenti più elevati in altri mercati, vendendo così la valuta locale.

- Rischio di inflazione: se da un lato la riduzione dei tassi mira a stimolare l’economia, dall’altro un effetto collaterale potrebbe essere l’aumento dell’inflazione. Con l’aumento dei consumi e degli investimenti, i prezzi potrebbero iniziare a salire, soprattutto se l’offerta non riesce a soddisfare l’aumento della domanda.

In breve, questo è il calendario delle prossime riunioni della Fed, per non perderne nessuna e per poter reagire sul mercato ai dettami della Fed, siano essi espansivi o restrittivi.

Cerchi un broker per il trading?