Nova temporada de balanços vem aí; saiba o que esperar do resultado dos bancos

Quem abre as divulgações é o Santander Brasil (SANB11), nesta quarta-feira (30); analistas esperam desaceleração nos resultados ante o quarto trimestre de 2024, com impactos de um trimestre sazonalmente mais fraco e de uma nova regulamentação contábil do Banco Central The post Nova temporada de balanços vem aí; saiba o que esperar do resultado dos bancos appeared first on Seu Dinheiro.

Já começou a temporada de balanços dos primeiro trimestre de 2025, e o abre-alas do setor dos bancos será o Santander Brasil (SANB11), que divulga seus resultados nesta quarta-feira (30), antes da abertura dos mercados.

Depois teremos alguns dias de respiro, até 7 de maio, quando chega a vez de o Bradesco (BBDC4) publicar seus números do 1T25, antes do pregão começar a operar.

- VEJA MAIS: Ação brasileira da qual ‘os gringos gostam’ tem potencial para subir mais de 20% em breve; saiba o porquê

No dia seguinte (8) será a vez do Itaú Unibanco (ITUB4) reportar seus resultados dos três primeiros meses deste ano, após o fechamento dos mercados.

A semana seguinte começa com os dados de janeiro a março do Banco do Brasil (BBAS3), a serem publicados após o fechamento do pregão de 12 de maio.

No dia seguinte (13) é a vez do Nubank (ROXO34) informar seus dados financeiros do primeiro trimestre, também após o fechamento dos mercados.

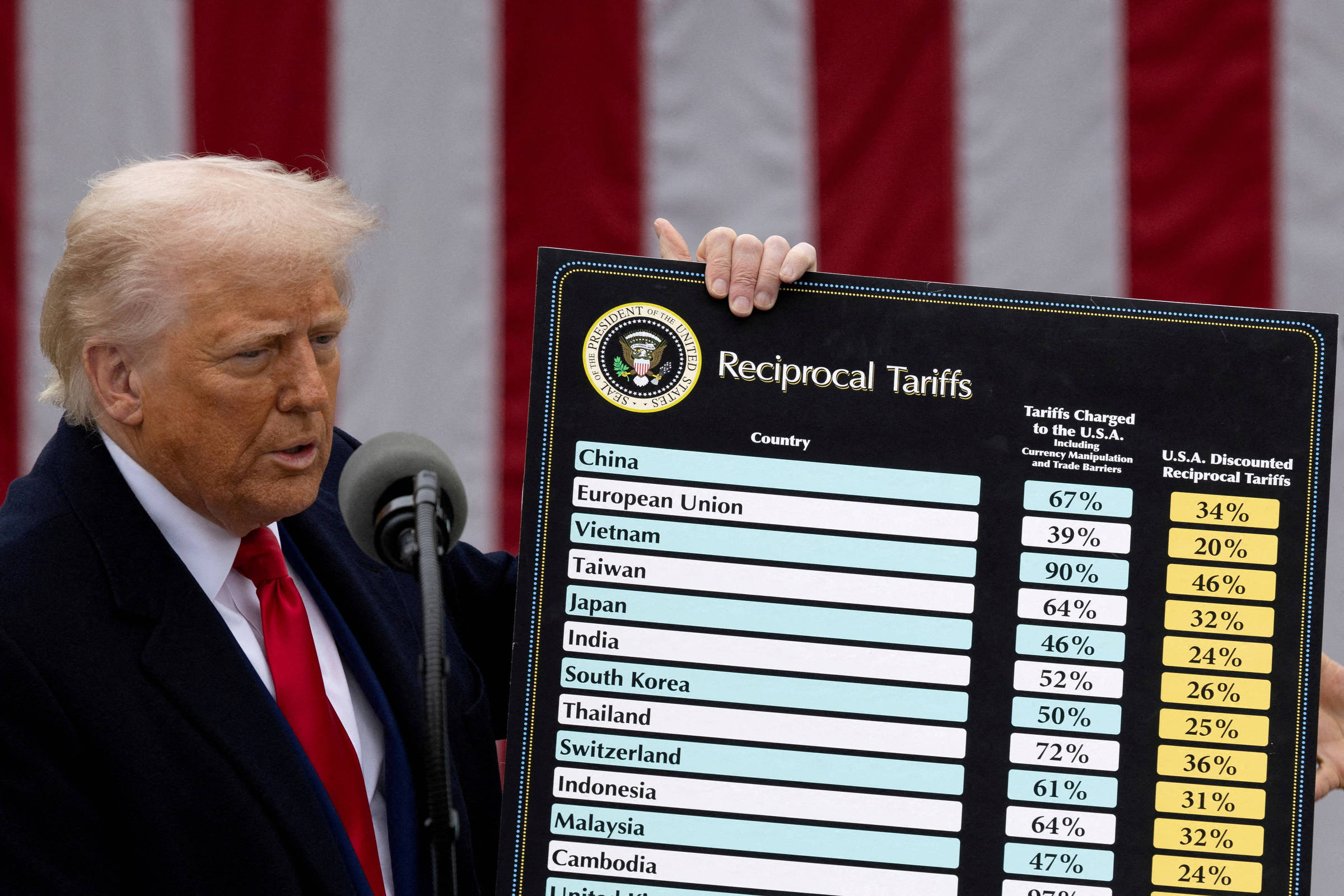

Calendário de divulgação dos balanços do 1T25 dos bancos

| Nome | Ticker | Data | Horário de divulgação | Teleconferência |

| Santander Brasil | SANB11 | 30/04/2025 | Antes da abertura | 30/04/205, às 10h |

| Bradesco | BBDC4 | 07/05/2025 | Antes da abertura | 08/05/2025 |

| Itaú Unibanco | ITUB4 | 08/05/2025 | Após o fechamento | 09/05/2025 |

| Banco do Brasil | BBAS3 | 12/05/2025 | Após o fechamento | 13/05/2025 |

| Nubank | ROXO34 | 13/05/2025 | Após o fechamento | 14/05/2025 |

O que esperar do balanço dos bancos no 1T25?

O primeiro trimestre do ano costuma ser sazonalmente mais fraco para os bancos brasileiros em volumes de crédito, margem financeira líquida e taxas, apontam os analistas que cobrem o setor.

Por isso, eles já esperam uma queda na lucratividade do 1T25 em relação aos resultados fortes entregues nos últimos três meses de 2024 – mas ainda com uma “dinâmica positiva nos lucros”, segundo relatório da XP.

Numa parte mais técnica, este será o primeiro trimestre em que serão aplicadas as mudanças contábeis impostas pela resolução 4.966 do Banco Central, em vigor desde 1º de janeiro. O objetivo da mudança é alinhar as práticas contábeis e de gestão de riscos das instituições financeiras brasileiras a padrões internacionais.

A norma introduz um novo modelo de cálculo para perda esperada da carteira de crédito, além de alterar a classificação e mensuração de ativos.

Segundo estimativa da Delloite, a nova regra pode alterar cerca de 80% do balanço das empresas. Já o banco Safra afirma que “a leitura da temporada de resultados do 1T será obscurecida” por essas alterações.

Combinando taxas de juros mais altas, sazonalidade do trimestre e impactos dessa resolução 4.966, os analistas da XP projetam uma redução na originação de crédito e aumento na inadimplência, com as provisões mais pesadas no primeiro semestre deste ano.

Ainda segundo a XP, pode haver uma ligeira queda na rentabilidade (ROE), mas “deverá manter-se em níveis saudáveis”.

Além disso, outro tema que deve ser recorrente nas teleconferências de resultados – e estratégico para 2025 – são os empréstimos consignados privados, chamado de consignado do trabalhador, nova modalidade de crédito criada pelo governo federal em março deste ano. Banco do Brasil e Nubank já operam este produto.

Saiba, a seguir, o que esperar dos resultados de cada um dos principais bancos brasileiros no primeiro trimestre de 2025.

Banco do Brasil (BBAS3)

- Data de divulgação do balanço: 12 de maio, após o fechamento

O consenso dos analistas de mercado para o Banco do Brasil, compilado pela agência Bloomberg, é de lucro líquido de R$ 9,108 bilhões no primeiro trimestre de 2025.

Para efeito de comparação, no primeiro trimestre de 2024 o banco teve lucro líquido de R$ 9,3 bilhões, e no quarto trimestre de 2024, de R$ 9,58 bilhões.

É esperado pelos analistas um início de ano morno para o banco, com lucro e rentabilidade mais baixos.

O Goldman Sachs estima uma queda nos lucros recorrentes para R$ 9,2 bilhões. O motivo são os juros mais altos pressionando os custos de captação, resultando em uma margem financeira líquida estável ante o trimestre anterior, apesar de um modesto crescimento no crédito.

- VEJA TAMBÉM: Conheça o Guia do Imposto de Renda 2025, do Seu Dinheiro, e veja uma forma descomplicada de fazer a sua declaração

Os analistas do Goldman Sachs ainda esperam uma contração no ROE (lucro líquido dividido pelo patrimônio líquido, usado para medir a rentabilidade de uma empresa) do BB, para 19,5%, em comparação com 20,8% no 4T24 e 21,7% no 1T24.

O motivo seriam provisões ligeiramente maiores, com o custo do risco subindo 10 pontos-base em relação ao trimestre anterior, para 3,5%, já que os NPLs (empréstimos não pagos) rurais “ainda podem apresentar alguma fraqueza”.

Ainda segundo o Goldman, as receitas de tarifas devem se contrair devido à sazonalidade do início de ano, mas tendo como contraponto as despesas operacionais mais baixas no mesmo período.

A XP também vê o NPL do Banco do Brasil pressionado pelo setor agro e levando a maiores provisões. Seus analistas projetam para o BB um lucro líquido recorrente de R$ 9,485 bilhões no primeiro trimestre de 2025, acima do consenso dos analistas da Bloomberg, com um ROE de 20,9%.

A recomendação do Goldmans Sachs para BBAS3 é neutra, com preço-alvo de R$ 29 em 12 meses. Já a XP tem recomendação de compra para o papel, com preço-alvo de R$ 41. O JP Morgan tem recomendação neutra, com preço-alvo de R$ 31 em dezembro.

O papel BBAS3 fechou sexta-feira (25) cotado a R$ 28,01.

Bradesco (BBDC4)

- Data de divulgação do balanço: 07 de maio, antes da abertura

O consenso dos analistas de mercado para o Bradesco, compilado pela agência Bloomberg, é de lucro líquido de R$ 5,308 bilhões no primeiro trimestre de 2025.

Para efeito de comparação, no primeiro trimestre de 2024 o banco teve lucro líquido de R$ 4,211 bilhões, e no quarto trimestre de 2024, de R$ 5,402 bilhões.

- LEIA MAIS: O Lifestyle do Seu Dinheiro chegou para te manter atualizado sobre as principais tendências de comportamento e consumo; receba nossa newsletter gratuita

Analistas da XP apontam para um primeiro trimestre “levemente positivo” para o banco. “O bom desempenho observado no fim de 2024 deve se manter, principalmente nos segmentos de PMEs e Pessoa Física. Já Grandes Empresas devem seguir fracas”, escreveu a XP, que espera melhor resultado em seguros, provisões sob controle e custo de risco estável.

Para a XP, a expectativa de lucro líquido é de R$ 5,322 bilhões, com ROE de 13%.

O JP Morgan, por sua vez, destaca que o Bradesco vem enfrentando diversos desafios ultimamente, entre eles a perda de participação de mercado, a piora do ciclo de crédito e as taxas mais altas pressionando suas margens.

O Bradesco, inclusive, lançou recentemente um plano estratégico para reduzir o custo de atendimento no varejo, ajustando sua presença e oferta de produtos, como aponta o JP Morgan.

Apesar de ter aumentado gradualmente seus resultados, os analistas do JP acreditam que “as melhorias têm sido mais lentas do que o esperado” e demonstram preocupação de que isso continue para o Bradesco.

“(...) vemos os ganhos de custo-renda mais adiados para 2026, uma taxa Selic mais alta pode fazer com que o lucro do mercado permaneça inativo por um tempo, e a melhora na qualidade dos ativos pode ter atingido o fundo do poço e pode enfrentar desafios à frente”, escreveram os analistas do JP Morgan na última semana.

Para o Goldman Sachs, devido à questão sazonal, devemos ver menores receitas de tarifas e resultados de seguros no Bradesco, em parte compensados por um saldo médio de empréstimos maior no trimestre e despesas menores.

O Goldman Sachs projeta um lucro líquido recorrente um pouco acima do consenso da Bloomberg, de R$ 5,5 bilhões. Para a rentabilidade, o banco espera um aumento de 37 pontos-base em relação ao trimestre anterior, para 13,7%, ante 10,5% no primeiro trimestre de 2024.

A recomendação do Goldmans Sachs para o BBDC4 é venda, com preço-alvo de R$ 11 em 12 meses. Já a XP tem recomendação neutra para o papel, com preço-alvo de R$ 17. O JP Morgan tem recomendação neutra, com preço-alvo de R$ 16 em dezembro.

O papel BBDC4 fechou sexta-feira (25) cotado a R$ 13,38.

Itaú Unibanco (ITUB4)

- Data de divulgação do balanço: 08 de maio, após o fechamento

O consenso dos analistas de mercado para o Itaú Unibanco, compilado pela Bloomberg, é de lucro líquido de R$ 11,073 bilhões no primeiro trimestre de 2025.

Para efeitos de comparação, no primeiro trimestre de 2024 o banco teve lucro líquido de R$ 9,771 bilhões, e no quarto trimestre de 2024, de R$ 10,884 bilhões.

O Itaú Unibanco é a principal escolha para os analistas do Safra e do Goldman Sachs. O JP Morgan também destaca a atuação do maior banco privado brasileiro.

- VEJA MAIS: Como declarar os seus investimentos? Guia gratuito do Seu Dinheiro ensina como acertar as contas com o Leão

“Gostamos de vários pontos sobre a empresa. Acreditamos que o Itaú tem sido o banco brasileiro mais proativo no ajuste de seu modelo de negócios ao ambiente de negócios mais desafiador dos últimos anos, reduzindo custos, realizando aquisições oportunistas, aprimorando o canal digital, estratégias de hedge, etc.”, escreveram os analistas do JP em relatório na última semana.

O JP Morgan estima um lucro líquido de R$ 11,1 bilhões, com ROE de 22%, mas sem esperar “reação significativa do mercado aos resultados”.

Já o Goldman Sachs espera um ROE continuando saudável no Itaú, com uma leve queda para 21,6% (ante 22,1% no 4T24 e 21,9% no 1T24), além de expansão marginal dos lucros, para R$ 11 bilhões, em linha com a expectativa de consenso do mercado.

Para os analistas do Goldman, devem pressionar negativamente os resultados o maior custo de captação, o menor volume de empréstimos, além do impacto da sazonalidade nas receitas de tarifas e nas contribuições de seguros. Compensando isso em parte estarão as menores despesas no trimestre.

O Goldman ainda estima um aumento ligeiro das provisões, mas com o custo de risco e os NPLs relativamente estáveis.

A recomendação do Goldmans Sachs para ITUB4 é de compra, com preço-alvo de R$ 36 em 12 meses. Já a XP tem recomendação de compra para o papel, com preço-alvo de R$ 43. O JP Morgan tem recomendação overweight (equivalente à compra), com preço-alvo de R$ 37 em dezembro.

O papel ITUB4 fechou sexta-feira (25) cotado a R$ 34,62.

Nubank

- Data de divulgação do balanço: 13 de maio, após o fechamento

O Itaú BBA se diz cauteloso com bancos de crédito ao consumidor, e cita como exemplos nominalmente Bradesco e Nubank. O banco acredita que a retração no crédito está ocorrendo lentamente, mas ainda é esperada, como sugerem indicadores antecedentes como dívida, taxas de juros e salários.

Especificamente para o Nu, o Itaú BBA destaca o crescimento de sua carteira de empréstimos pessoais nas faixas de mais baixa renda, que geralmente são mais sensíveis à inflação e à atividade econômica.

Já o JP Morgan estima que o “neobanco de maior sucesso da América Latina” apresentará um ROE superior a 50% no Brasil.

- VEJA TAMBÉM: Como não cair na malha fina? Guia do Imposto de Renda 2025 do Seu Dinheiro ensina o passo a passo

O JP ainda destaca como pontos positivos o alto engajamento e a principalidade do Nubank com os clientes, o potencial de alavancagem operacional do seu modelo de distribuição sem agências e o espaço para ganhar participação de mercado com vendas cruzadas.

Destaca, ainda, a melhora significativa de sua lucratividade em 2023 e 2024, impulsionada por novos produtos, escala e alavancagem operacional.

“Embora estejamos preocupados com a desaceleração do crescimento, que deve permanecer acima do setor, acreditamos que a avaliação da empresa em torno de ~14,5x os lucros de 2026 já reflita esse risco e prevemos um crescimento do LPA [lucro por ação] em torno de 30% nos próximos três anos”, escreveram os analistas do JP Morgan, em relatório na última semana.

Entre os pontos de atenção para o Nubank, ainda segundo o JP, estão: desaceleração do crescimento devido a desafios com clientes de renda média e alta, monetização de clientes menor que o previsto, expansão malsucedida na América Latina, especialmente no México, e liquidação global de empresas de tecnologia, impulsionando múltiplos de avaliação mais baixos.

A recomendação do JP Morgan para Nubank é overweight (equivalente à compra), com preço-alvo de US$ 13 em dezembro. A ação fechou sexta-feira (25) cotada a US$ 12,01.

Santander Brasil (SANB11)

- Data de divulgação do balanço: 30 de abril, antes da abertura

O consenso dos analistas de mercado para o Santander, compilado pela Bloomberg, é de lucro líquido de R$ 3,698 bilhões no primeiro trimestre de 2025.

Para efeitos de comparação, no primeiro trimestre de 2024 o banco teve lucro líquido de R$ 3,021 bilhões, e no quarto trimestre de 2024, de R$ 3,855 bilhões.

Os analistas do JP Morgan afirmam que se tornaram “mais otimistas com as tendências operacionais e a recuperação do ROE” do Santander, alegando que a maior parte da piora da inadimplência já passou e que esperam que o banco retome o crescimento do crédito.

“O Santander é o maior player em financiamento de veículos no Brasil e temos observado tendências positivas neste setor ultimamente”, escreveu o JP Morgan em relatório na última semana.

- SAIBA MAIS: Declaração completa ou simplificada? Saiba qual a melhor para você no Guia do Imposto de Renda 2025

Já o Goldman Sachs espera lucro estável em relação ao trimestre anterior, com resultado de R$ 3,9 bilhões, um pouco acima do consenso de mercado. O ROE estimado é de 16,8%, queda ante os 17,2% do quarto trimestre de 2024 e alta ante os 14% do primeiro trimestre do ano passado.

“Os menores resultados sequenciais devem derivar principalmente de uma retomada nas provisões e de menores receitas com tarifas, em parte compensados por uma queda nas despesas operacionais devido à sazonalidade do início do ano”, escreveram os analistas do Goldman Sachs.

A XP, por sua vez, espera um lucro líquido recorrente de R$ 3,6 bilhões, em linha com o consenso da Bloomberg, com ROE de 16,2%, interrompendo a sequência de alta de rentabilidade.

A recomendação do Goldmans Sachs para SANB11 é neutra, com preço-alvo de R$ 28 em 12 meses. Já a XP tem recomendação de compra para o papel, com preço-alvo de R$ 35. O JP Morgan tem recomendação overweight (equivalente à compra), com preço-alvo de R$ 31 em dezembro.

O papel SANB11 fechou sexta-feira (25) cotado a R$ 27,88.

The post Nova temporada de balanços vem aí; saiba o que esperar do resultado dos bancos appeared first on Seu Dinheiro.

![<![CDATA[ CP garante retomar reestruturação das tabelas salariais com novo Governo ]]>](https://cdn.sabado.pt/images/2024-12/img_182x101$2024_12_06_10_50_35_727824.jpg?#)

![<![CDATA[ Corte de energia elétrica afeta Portugal Continental, Espanha e vários países europeus ]]>](https://cdn.sabado.pt/images/2025-04/img_182x101$2025_04_28_11_50_32_736661.jpg?#)

.png)

.jpg)

![[Alerta do leitor] Smiles aumentou o preço padrão do seu milheiro de R$ 70 para R$ 80…](https://s0.wp.com/i/blank.jpg)

![<![CDATA[ Conclave marcado para 7 de maio ]]>](https://cdn.sabado.pt/images/2025-04/img_182x101$2025_04_28_12_27_42_736663.jpg?#)