Confira 3 títulos de renda fixa para investir enquanto Brasil espera fim de ciclo intenso de alta de juros

As decisões de políticias monetárias do Brasil e Estados Unidos esperam novas sinalizações dos Bancos Centrais nesta semana. Enquanto isso, veja investimentos na renda fixa. O post Confira 3 títulos de renda fixa para investir enquanto Brasil espera fim de ciclo intenso de alta de juros apareceu primeiro em Empiricus.

Na última quarta-feira (12), o Índice de Preços ao Consumidor (CPI) de fevereiro dos EUA registrou alta levemente abaixo do esperado pelo mercado (0,3% m/m versus 0,2%). Na comparação anual, o índice desacelerou para 2,8% a/a. O núcleo da inflação, que exclui itens voláteis como alimentos e energia, subiu 0,3% m/m e acumula alta de 3,3% em 12 meses.

Na composição, o dado foi puxado, principalmente, pelo setor de habitação, que avançou 0,3% e respondeu por quase metade da alta do indicador. O segmento de energia também subiu, puxado por aumentos na eletricidade e gás natural, enquanto a gasolina recuou. Já o índice de alimentos subiu 0,2%, com alta de 0,4% na alimentação fora de casa.

No núcleo da inflação, o avanço de 0,2% foi puxado por assistência médica, carros usados e vestuário. Por outro lado, tarifas aéreas e veículos novos registraram uma queda expressiva.

EUA: Olhando para frente, reunião do Fed aguarda juros inalterados

O mercado se prepara para a segunda reunião de política monetária do Federal Reserve neste ano.

O Comitê de Mercado Aberto (FOMC) se reúne amanhã (19) e deve manter os juros inalterados no intervalo de 4,25% e 4,5% ao ano. Também não são esperadas mudanças significativas na avaliação dos diretores em relação ao crescimento, inflação e mercado de trabalho no comunicado.

A decisão deve ser unânime e reforçar que a economia permanece equilibrada (roughly in balance), sem menção explícita dos riscos de uma guerra comercial tarifária.

O ponto mais relevante da reunião deverá ser a atualização do sumário de projeções econômicas (SEP). A mediana das projeções para 2025 do PIB deve ser revisada para baixo, enquanto o núcleo da inflação medida pelo PCE deve ter um leve aumento.

Embora as políticas protecionistas do governo Trump não sejam nenhuma novidade, a velocidade e a intensidade com que elas estão sendo implementadas têm sido maiores do que o estimado no final do ano passado. Por isso, essas revisões de projeções devem refletir esse ajuste de expectativas dos membros do comitê.

Em relação ao cenário de juros para o ano, o mapa de pontos (dot-plot) deve manter a estimativa de dois cortes de juros de 25 pontos-base até o final de 2025.

Hoje, a curva futura já precifica esses dois cortes em julho e outubro, mas com uma probabilidade não desprezível de uma antecipação de uma dessas reduções para o primeiro semestre deste ano.

- LEIA MAIS: Analista viaja até o Vale do Silício e dispara: ‘Vou revelar 6 ativos do mercado de IA que podem fazer milionários começando com R$ 3 mil’

Mercado brasileiro espera sinais de fim de alta da Selic

No Brasil, o Comitê de Política Monetária (Copom) também se reúne amanhã, em um ambiente de maior pressão inflacionária e com o mercado à espera dos sinais sobre o fim do ciclo de alta da Selic.

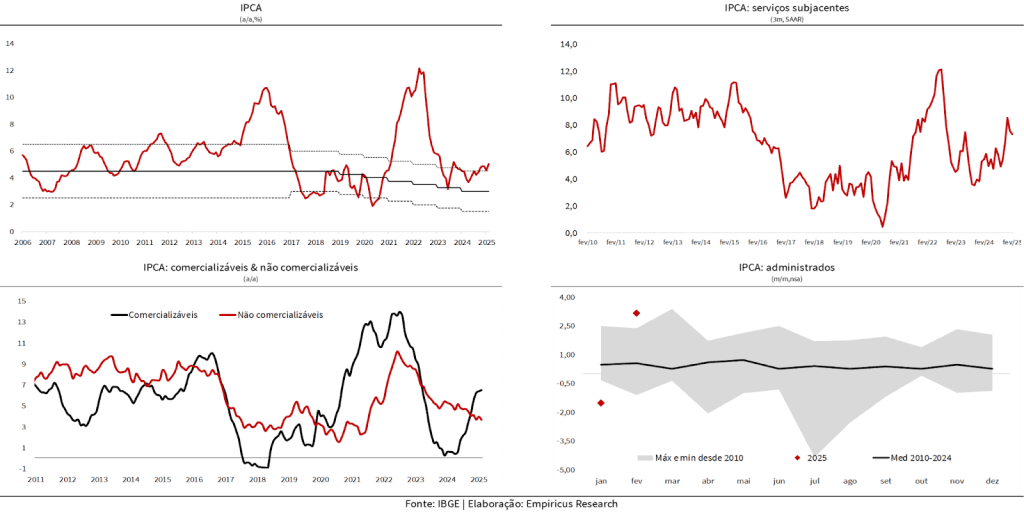

Nessa linha, o IPCA de fevereiro divulgado na quarta-feira (12) avançou 1,31% m/m, em linha com as expectativas do mercado. No acumulado de 12 meses, a inflação acelerou para 5,06% a/a, com uma composição ruim.

Entre os destaques, o grupo de administrados apresentou forte aceleração devido ao efeito baixista do bônus de Itaipu nos meses anteriores. Embora bastante significativo, esse movimento era amplamente esperado.

No grupo de bens industriais, os preços tiveram um comportamento melhor do que o esperado, ajudado pela apreciação do câmbio no ano.

Já no grupo de serviços, a dinâmica ainda é preocupante. Os serviços intensivos em mão-de-obra tem rodado em um patamar de cerca de 8% ao ano. Considerando a força do mercado de trabalho brasileiro, não vemos uma desaceleração iminente dessa linha da cesta de inflação doméstica.

Similarmente, a inflação de alimentos segue pressionada. Para o ano, a média do mercado indica uma alta de cerca de 7%. Nas nossas projeções, esse número deve ser ainda maior, alcançando algo bem ligeiramente acima de 10%.

Olhando para frente, a inflação de 2025 também nos parece subestimada pelo mercado, principalmente porque vemos uma desaceleração da atividade mais gradual.

Embora esperemos uma desaceleração do índice de preços em 2026, vemos uma alta probabilidade de o Banco Central não entregar a meta de inflação até pelo menos 2027.

Podemos esperar um alívio monetário do BC?

Passando para a decisão do Copom desta quarta-feira (19), esperamos que a autarquia entregue a alta programada de 100 pontos-base e adote um tom mais brando (dovish), indicando a iminência do fim do ciclo de alta dos juros domésticos. O racional do comitê deve ser respaldado pela expectativa de desaceleração da atividade no ano e performance robusta da moeda brasileira no ano, que deve deixar de ser visto como um risco assimétrico.

Em relação à inflação, embora o BC deva reforçar o compromisso com a ancoragem das expectativas futuras, o foco no horizonte relevante de política monetária (dois anos à frente) deve abrir espaço para uma leitura também mais branda.

Apesar de o fim do ciclo de aperto monetário sugerir um momento propício para aumento do percentual de prefixado no portfólio, a nossa leitura de cenário macroeconômico não nos empresta confiança suficiente para tanto. Por isso, considerando a falta de liquidez de grande parte dos ativos de crédito disponíveis para o investidor pessoa física, mantemos nossa preferência tática por títulos pós-fixados.

Ainda relevante, houve alterações importantes na oferta do CDB de liquidez diária do BTG Pactual, ativo recomendado no nosso último relatório de análise de emissores publicado na sexta-feira (14).

Desde a última segunda-feira (17), o valor mínimo necessário para investir no ativo foi reduzido de R$100 mil para R$50 mil. Além disso, destacamos que, para participar da oferta, será necessário realizar um novo aporte para o banco, ou seja, não é possível apenas fazer um resgate de algum outro produto da plataforma.

A oferta é válida tanto para novos clientes como para os clientes atuais do banco e lembramos ainda que essa oferta vai até o dia 28 de março ou até o fim do lastro da emissão.

- VEJA TAMBÉM: Declaração do IR 2025: Veja um guia gratuito que reúne as novas regras da Receita Federal organizado pelo Seu Dinheiro, parceiro da Empiricus

Cardápio da semana

| Características do CDB pós-fixado de liquidez diária do BTG Pactual | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | BTG Pactual |

| Aplicação mínima | R$ 50 mil |

| Aplicação máxima | R$ 3 milhões |

| Liquidação | D+1 |

| Vencimento (prazo) | 90 dias corridos |

| Rentabilidade anual | 105,00% do CDI |

| Tributação | 22,5% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 17h45 |

| Características da LCI pós-fixada do Banco Inter | |

| Classificação de risco da instituição | Fitch: AA+ (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Inter |

| Aplicação mínima | R$ 100,00 |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 11/06/2026 (450 dias corridos) |

| Rentabilidade anual | até 93% do CDI |

| Tributação | Isenta |

| Pagamento de juros | No vencimento |

| Resgate | No vencimento |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 21h55 |

| Características do CDB pós-fixado do Banco Daycoval com liquidez diária | |

| Classificação de risco da instituição | Fitch: AAA (bra) |

| Público-alvo | Investidores em geral |

| Onde encontrar | Banco Daycoval |

| Aplicação mínima | R$ 1 mil |

| Aplicação máxima | – |

| Liquidação | D+0 |

| Vencimento (prazo) | 20/03/2028 (1098 dias corridos) |

| Rentabilidade anual | 107,00% do CDI |

| Tributação | 15% |

| Pagamento de juros | No vencimento |

| Resgate | Liquidez diária |

| Garantias | Fundo Garantidor de Créditos (FGC) |

| Horário limite de aplicação | 18h |

As taxas e vencimentos do títulos indicados nas tabelas acima são referentes ao dia 18 de março de 2025 e, portanto, são válidos apenas para o dia de hoje (18).

Vale destacar que a série Super Renda Fixa tem como foco principal recomendar títulos de crédito privado com uma relação de risco e retorno atrativa, atendendo à demanda de assinantes da Empiricus que buscam retornos acima dos títulos públicos.

Para a sua reserva de emergência, aquele dinheiro que você pode precisar no curtíssimo prazo, recomendamos apenas o Tesouro Selic, disponível na plataforma do Tesouro Direto, ou fundos DI taxa zero.

O post Confira 3 títulos de renda fixa para investir enquanto Brasil espera fim de ciclo intenso de alta de juros apareceu primeiro em Empiricus.