Зачем парковать кэш в облигациях, если рынок акций дешёвый?

К вчерашнему посту в чатике был вопрос:«Не совсем понятно, что значит припарковать [кэш в облигации — прим. автора], если сами считаете что рынок [акций — прим. автора] дешев — если так то нужно брать рынок, иначе будет дорого» (рис 1) В чате на него ответил, но решил, немного причесав ответ, перенести и сюда, так как вопрос хороший. Ответ будет из двух частей: (1) Стратегия — долгосрочный план, направленный на достижение главных целей. В моём случае это создание кэшфлоу. (2) Тактика — конкретные действия, шаги, инструменты и т.п. (1) Стратегия. Автор придерживается пропорции распределения активов на фондовом рынке 95/5. Где 95% — это акции. А 5% — на кэш инструменты (облигации, фонды денежного рынка и т.п.). Почему именно такая пропорция уже разбирали, последний раз в начале января. Повторяться не будем. Коротко: акции это лучшая из долгосрочных история на фондовом рынке. Капитан очевидность подсказывает, что если нам нужны деньги в момент распродаж, значит кэш подушку надо подготовить пока рынок растёт. Но в какой момент начинать её набирать? Правила могут быть самые разные и универсальных тут нет. Каждый может придумать своё. Сам придерживаюсь достаточного простого: если за последние 12 месяцев рынок на максимумах или упал не более чем на 10% от максимума, значит кэш подушку можно пополнять. Если же падение сильней (больше 10% от максимума), значит на всё покупаю акции и по чуть-чуть начинаю тратить кэш подушку. «Что значит по чуть-чуть?» — спросите вы. По вкусу. Пятую часть в неделю, 10% подушки на каждый +5% падения и т.п. Жёстких правил тут нет. Давайте лучше на примере публичного портфеля. Так начал покупать фонд денежного рынка $LQDT параллельно с акциями по чуть-чуть в личный портфель в мае 2023. Был ли рынок всё ещё дешёвый? — да. Перестал ли покупать акции? — нет конечно. Кэш инструменты покупаются параллельно с акциями. Через год в мае 2024 началось затяжное падение рынка до декабря 2024. Где-то после 10% падения стал по чуть-чуть распродавать фонд денежного рынка и перекладывать его в акции. Хватило примерно до 23 августа. Тогда написал пост, что всё переложил. (рис 2 с хронологией). Т.е. скопленной подушки хватило где-то на 2,5 месяца В кеш инструментах ещё были облигации разных выпусков, с купонной доходностью 9-17% на купоны тоже покупал акции. Знал ли кто-то что нас ждём такая сильная и затяжная распродажа? — нет. Хотел бы кто-то иметь припаркованный кэш когда она была? — определённо да. Вот и сейчас логика такая же. Мы на максимумах за 12 месяцев — значит пора начинать формировать кэш подушку. И как вчера написал стал добавлять облигации Новатэка 001P-02 с фиксированным купоном $RU000A108G70 (в три захода 24 / 26 / 27 февраля). «Вау-вау, постойка дружок. О каких максимумах за 12 месяцев ты говоришь? Ты индекс МосБиржи вообще видел?» Коллеги. В данном случае смотрю на индекс РТС (он в долларах) и в долларах же кэш и паркую, а не в рублях (рис 3). Параллельно покупая рынок, так как считаю, что рынок акций сейчас дешёвый (как минимум не дорогой). Это уже (2)Тактика, т.е. конкретные инструменты и шаги. Пост уже большой получился. Поэтому продолжение будет отдельным постом. Про РТС, курс рубля, выбор облигации и т.п. Ну если конечно нужно продолжать. Жмякните лайк реакцией к посту если надо. Ну или дизлайк, если нет. А там уже решим ) --- Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

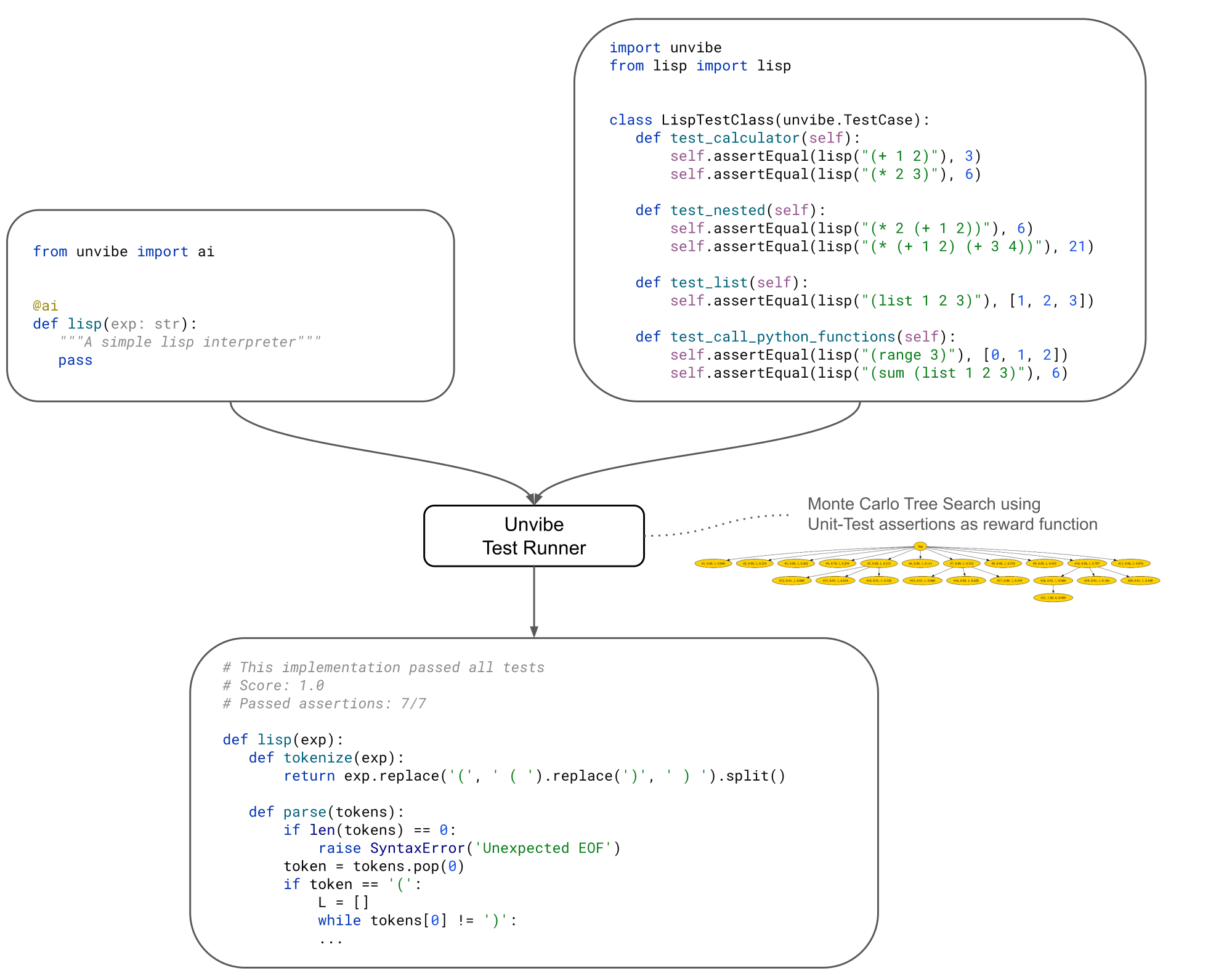

«Не совсем понятно, что значит припарковать [кэш в облигации — прим. автора], если сами считаете что рынок [акций — прим. автора] дешев — если так то нужно брать рынок, иначе будет дорого» (рис 1)

В чате на него ответил, но решил, немного причесав ответ, перенести и сюда, так как вопрос хороший.

Ответ будет из двух частей:

(1) Стратегия — долгосрочный план, направленный на достижение главных целей. В моём случае это создание кэшфлоу.

(2) Тактика — конкретные действия, шаги, инструменты и т.п.

(1) Стратегия.

Автор придерживается пропорции распределения активов на фондовом рынке 95/5. Где 95% — это акции. А 5% — на кэш инструменты (облигации, фонды денежного рынка и т.п.).

Почему именно такая пропорция уже разбирали, последний раз в начале января. Повторяться не будем. Коротко: акции это лучшая из долгосрочных история на фондовом рынке.

Капитан очевидность подсказывает, что если нам нужны деньги в момент распродаж, значит кэш подушку надо подготовить пока рынок растёт. Но в какой момент начинать её набирать? Правила могут быть самые разные и универсальных тут нет. Каждый может придумать своё.

Сам придерживаюсь достаточного простого: если за последние 12 месяцев рынок на максимумах или упал не более чем на 10% от максимума, значит кэш подушку можно пополнять.

Если же падение сильней (больше 10% от максимума), значит на всё покупаю акции и по чуть-чуть начинаю тратить кэш подушку.

«Что значит по чуть-чуть?» — спросите вы. По вкусу. Пятую часть в неделю, 10% подушки на каждый +5% падения и т.п. Жёстких правил тут нет. Давайте лучше на примере публичного портфеля.

Так начал покупать фонд денежного рынка $LQDT параллельно с акциями по чуть-чуть в личный портфель в мае 2023. Был ли рынок всё ещё дешёвый? — да. Перестал ли покупать акции? — нет конечно. Кэш инструменты покупаются параллельно с акциями.

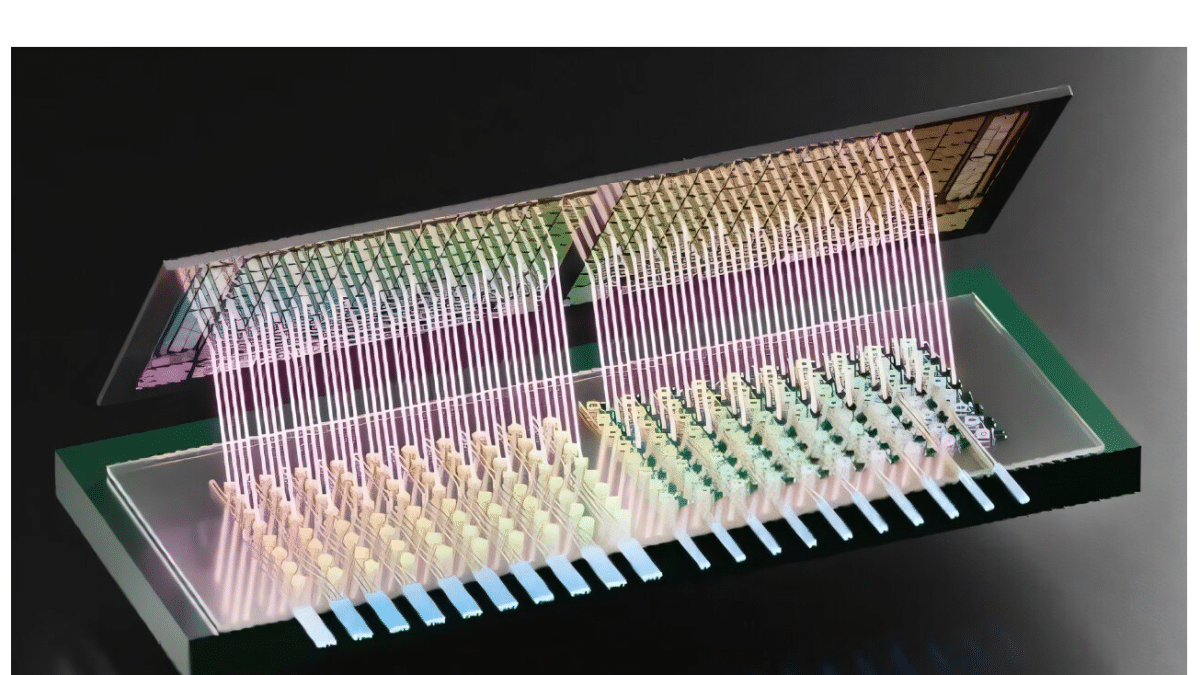

Через год в мае 2024 началось затяжное падение рынка до декабря 2024. Где-то после 10% падения стал по чуть-чуть распродавать фонд денежного рынка и перекладывать его в акции. Хватило примерно до 23 августа. Тогда написал пост, что всё переложил. (рис 2 с хронологией). Т.е. скопленной подушки хватило где-то на 2,5 месяца

В кеш инструментах ещё были облигации разных выпусков, с купонной доходностью 9-17% на купоны тоже покупал акции.

Знал ли кто-то что нас ждём такая сильная и затяжная распродажа? — нет. Хотел бы кто-то иметь припаркованный кэш когда она была? — определённо да.

Вот и сейчас логика такая же. Мы на максимумах за 12 месяцев — значит пора начинать формировать кэш подушку. И как вчера написал стал добавлять облигации Новатэка 001P-02 с фиксированным купоном $RU000A108G70 (в три захода 24 / 26 / 27 февраля).

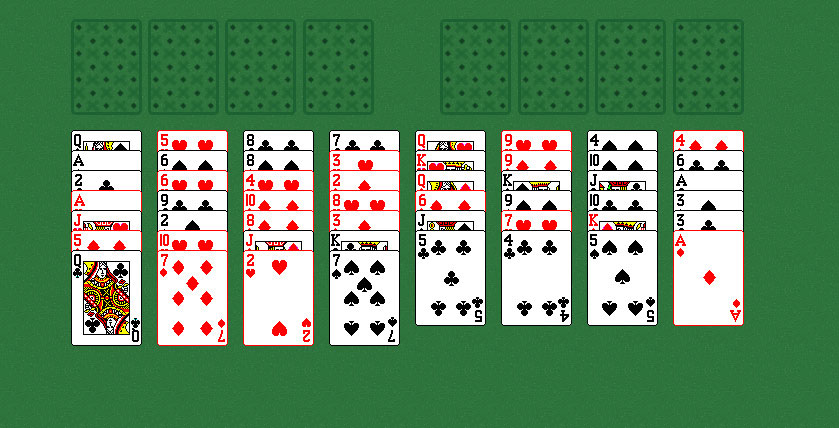

«Вау-вау, постойка дружок. О каких максимумах за 12 месяцев ты говоришь? Ты индекс МосБиржи вообще видел?»

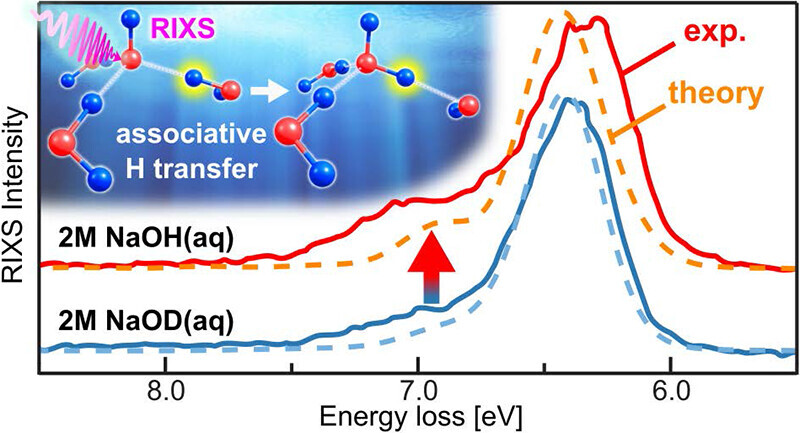

Коллеги. В данном случае смотрю на индекс РТС (он в долларах) и в долларах же кэш и паркую, а не в рублях (рис 3). Параллельно покупая рынок, так как считаю, что рынок акций сейчас дешёвый (как минимум не дорогой).

Это уже (2)Тактика, т.е. конкретные инструменты и шаги. Пост уже большой получился. Поэтому продолжение будет отдельным постом. Про РТС, курс рубля, выбор облигации и т.п.

Ну если конечно нужно продолжать.

Жмякните лайк реакцией к посту если надо.

Ну или дизлайк, если нет.

А там уже решим )

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией