Golden Butterfly Portfolio per Italiani | Conviene?

Quale è la composizione del portafoglio Golden Butterfly? Come adattarla all’investitore italiano? Quali ETF utilizzare? Conviene? Il Golden Butterfly è uno dei portafogli pigri (Lazy Portfolios) più conosciuti. E’ famoso per essere uno dei portafogli pigri con il rapporto rischio rendimento più alto: alti rendimenti e basso rischio! Chi non vorrebbe delle performance così? L’idea […]

Quale è la composizione del portafoglio Golden Butterfly? Come adattarla all’investitore italiano? Quali ETF utilizzare? Conviene?

Il Golden Butterfly è uno dei portafogli pigri (Lazy Portfolios) più conosciuti.

E’ famoso per essere uno dei portafogli pigri con il rapporto rischio rendimento più alto:

alti rendimenti e basso rischio!

Chi non vorrebbe delle performance così?

L’idea alla base della costruzione del Golden Butterfly è combinare tutte le principali asset class:

- azioni

- obbligazioni

- oro

In questo modo, quando qualcosa scende, il resto bilancia.

Funziona veramente così? Quale è stata la performance del Golden Butterfly? Quale è la sua composizione? Per chi è indicato?

Andiamo a rispondere a tutte queste domande.

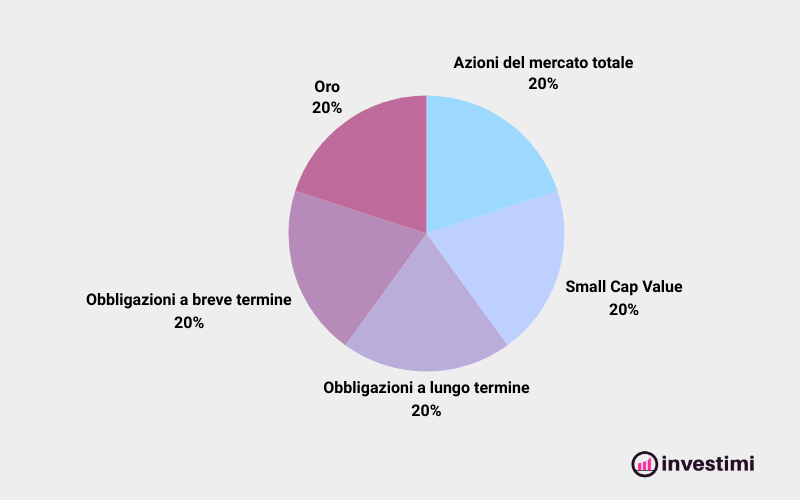

Struttura del Golden Butterfly

Il Golden Butterfly originale è composto da 5 classi d’investimento. Ognuna di queste ha un peso del 20%.

Asset Percentuale Strumenti Tipici Azioni Large Cap 20% ETF S&P 500 Azioni Small Cap 20% ETF USA Small Cap Value Obbligazioni di lungo termine 20% ETF Treasury Bonds 20+ anni Obbligazioni di breve termine 20% ETF Treasury Bonds 1-3 anni Oro 20% ETC Gold

Perché proprio queste 5 asset class? Perchè ognuna di queste si comporta bene nei diversi scenari economici che caratterizzano il ciclo economico.

- Espansione → Azioni Large Cap e Small Cap performano meglio

- Inflazione → L’oro si apprezza e protegge il capitale

- Recessione → Le obbligazioni di lungo termine aumentano di valore

- Deflazione → Le obbligazioni di breve termine garantiscono stabilità

Le Azioni Large Cap storicamente hanno avuto un buon rendimento e anche una certa stabilità nel lungo termine.

Le Azioni Small Cap sono caratterizzate da maggiore volatilità, ma anche maggior rendimento. Sono quindi utilizzate per ricercare un rendimento maggiore nel lungo termine.

Le Obbligazioni di lungo termine proteggono il portafoglio in caso di recessioni e di crolli del mercato azionario.

Le Obbligazioni di breve termine danno stabilità nel breve termine.

L’Oro si è dimostrato particolarmente efficace nel proteggere il portafoglio dall’inflazione dai rischi legati all’instabilità geo-politica.

L’idea di base dunque è che ci sia sempre almeno una componente del portafoglio d’investimento che sia in crescita, indipendentemente dalla fase economica che si sta attraversando.

Ha funzionato questa strategia?

Andiamo a vedere le performance storiche del Golden Butterfly.

Performance storiche Golden Butterfly

| Parametro | Golden Butterfly | S&P 500 | 60/40 (Azioni/Obbligazioni) |

| Rendimento Medio Ann. | 7-8% | 10% | 6-7% |

| Volatilità (Deviazione Std.) | 8-10% | 15-20% | 10-12% |

| Max Drawdown (Perdita massima in crisi) | -20% | -50% | -30% |

| Sharpe Ratio (Rendimento/Rischio) | 0.7-0.8 | 0.6-0.7 | 0.65 |

Cosa vogliono dire questi numeri?

- Il Golden Butterfly ha avuto un rendimento inferiore all’S&P 500, ma con meno rischio (la volatilità è quasi la metà).

- Nel lungo periodo, ha avuto una crescita stabile, con crolli massimi inferiori anche ad un portafoglio 60-40.

- Ha avuto un indice Sharpe alto, con un rendimento assoluto di tutto rispetto, indice del fatto che il Golden Butterfly è molto efficace nel portare rendimento e mitigare i rischi

Come ha performato il Golden Butterfly durante le recenti crisi di mercato?

Evento Golden Butterfly S&P 500 Crisi Dot-com (2000-2002) -10% -40% Crisi Finanziaria (2008-2009) -15% -50% Covid Crash (2020) -5% -35%

Come puoi vedere, il Golden Butterfly si è dimostrato particolarmente efficace nel proteggere il capitale nelle grandi crisi di mercato recenti.

A Chi Conviene il Golden Butterfly?

Ora che abbiamo visto le performance storiche del portafoglio Golden Butterfly, non ci resta che capire se effettivamente conviene. O per meglio dire: a chi conviene.

Il Golden Butterfly è indicato per gli investitori che:

- hanno una tolleranza al rischio media (come abbiamo visto infatti questo portafoglio ha avuto anche perdite a doppia cifra)

- non vuole complicarsi la vita con troppi strumenti (sono sufficienti 5 ETF per riprodurlo)

- ha un orizzonte temporale di lungo termine (è nel lungo termine infatti che si vedono le qualità di questo Lazy Portfolio)

Al contrario non è indicato per:

- chi vuole massimizzare i rendimenti ad ogni costo (per quest’obiettivo la strategia “VWCE and Chill” potrebbe essere più sensata)

- investitori che voglio essere attivi (se vuoi una strategia più attiva per “cogliere occasioni” con asset allocation tattica o dinamica)

- investi nel breve periodo (il Golden Butterfly dà il meglio nel lungo termine, non è adatto ad orizzonti brevi)

Attenzione però, il Golden Butterfly nella sua forma originale è stato studiato per investitori americani.

Come ricreare il Golden Butterfly in Italia?

Come ricreare il Golden Butterfly in Italia

Come abbiamo nell’analisi della struttura del Golden Butterfly, questo portafoglio nella sua forma originale prevedeva di investire:

- 20% in Azioni Large Cap Americane

- 20% in Azioni Small Cap Americane

- 20% Titoli di Stato Americani a lunga scadenza

- 20% Titoli di Stato Americani a breve scadenza

- 20% in Oro

Questa asset allocation però sarebbe totalmente folle per un investitore italiano dato che è esposta al 80% agli USA e al dollaro americano.

Come trasformare dunque il Golden Butterfly per un investitore italiano?

Una soluzione per “italianizzare” il Golden Butterfly potrebbe essere quella di trasformare l’allocazione americana in allocazione globale.

Vediamo come si potrebbe fare:

Asset Class Peso ETF Azioni Large Cap 20% ETF MSCI World o All-World Azioni Small Cap 20% ETF MSCI World Small Cap Obbligazioni di lungo termine 20% ETF Obbligazionario Governativo Europeo o Globale 20+ Obbligazioni di breve termine 20% ETF Obbligazionario Governativo Europeo o Globale 1-3 anni Oro 20% ETC Gold

Come vedi, in questo Golden Butterfly “italiano” la componente di azionario americano è stata sostituita con l’azionario mondiale.

Per la componente obbligazionaria del portafoglio invece le opzioni sono 2:

- esposizione globale

- esposizione europea

Nel primo caso si ha un maggiore livello di diversificazione, ma anche maggior rischio di cambio (a meno che non si opti per un ETF Hedged, con copertura valutaria).

Nel secondo caso non si ha alcun rischio di cambio, ma si è esposti solamente all’Europa e alle sue politiche monetarie (nel bene e nel male).

Per quanto riguarda l’oro invece, si può mantenere la stessa identica allocazione, con un ETC sull’oro.

Per quanto riguarda le piattaforme d’investimento necessarie per acquistare effettivamente questi strumenti, le opzioni a disposizione degli investitori italiani sono molte.

Tuttavia ce ne sono alcune più ottimizzate delle altre quando si tratta di gestire un investimento a lungo termine in ETF.

Per esempio, ci sono numerose piattaforme che permettono di automatizzare il processo di acquisto delle quote mediante un Piano di Accumulo Automatico.

Altre invece permettono di investire gratis, senza alcuna commissione di transazione sugli ETF.

Per maggiori dettagli ti rimando a questa analisi:

Golden Butterfly – Conclusioni

Il Golden Butterfly è uno dei Lazy Portfolio più famosi. E non è un caso. Infatti storicamente ha avuto un rapporto rischio-rendimento particolarmente interessante: con alti rendimenti e rischi molto contenuti.

Il Golden Butterfly originale è composto da:

- 20% in Azioni Large Cap Americane

- 20% in Azioni Small Cap Americane

- 20% Titoli di Stato Americani a lunga scadenza

- 20% Titoli di Stato Americani a breve scadenza

- 20% in Oro

Nella sua versione italiana invece il Golden Butterfly potrebbe essere composto da:

- 20% Azionario globale

- 20% Azionario globale a piccola capitalizzazione

- 20% Titoli di Stato europei o mondiali a lunga scadenza

- 20% Titoli di Stato europei o mondiali a breve scadenza

- 20% Oro

Che sia il portafoglio giusto per te? C’è solo un modo per scoprirlo, confrontalo con gli altri Portafogli Pigri o scopri come costruirti un portafoglio su misura per le tue necessità: