Недостаточно вспомнить Газпром

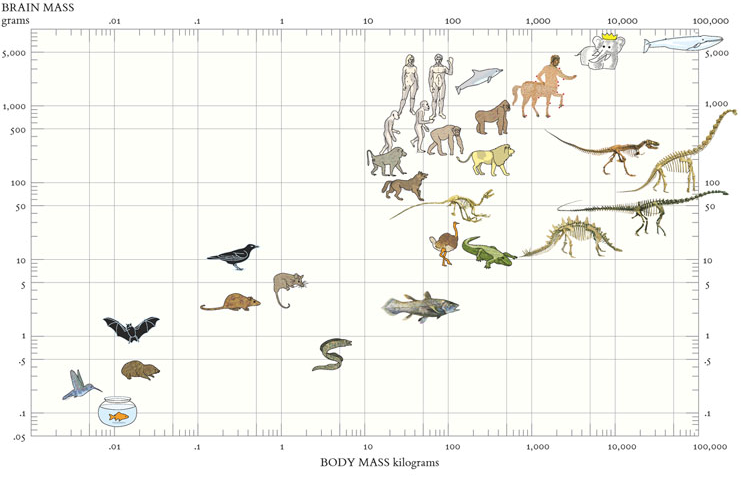

Обратил внимание, что когда пишешь про долгосрочные инвестиции, всегда найдутся «уникумы», которые обязательно вспомнят Газпром. При этом вспомнят они его на пике 2008 по 365, как будто это магическая точка, отсчёт от которой, наглядно демонстрирует, что в России уже на протяжении более 16 лет долгосрочные инвестиции дело бесперспективное. Конечно, умные люди понимают, что подобные аргументы абсолютно ничто не доказывают, и выглядят непросто смешно, но и откровенно глупо. Кто себя считает чуть поумнее, любят приводить в пример индекс Московской биржи IMOEX, но так как он с пика до кризиса 2008 всё-таки вырос примерно в два раза (что, конечно, же немного на таком горизонте), то они в качестве точки отсчёта любят уже говорить про начало 2020 года, то есть до начала ковидных ограничений, отмечая что за 5 лет индекс практически не изменился. Честно говоря, я просто устал писать однотипные комментарии, поэтому решил опубликовать данный пост, чтобы в последствии просто давать на него ссылку. Итак, давайте сначала о Газпроме и других «неудачниках». Действительно, если посмотреть на стоимость акций Газпрома то инвесторы, входившие в него в 2008 на пике, сейчас находятся далеко в минусе по «телу». Но справедливости ради стоит отметить, что они имел возможность выйти из акций в ноль или с минимальной прибылью в 2021 году. Так что шансы были, и ими можно было воспользоваться в столь неудачном вложении. Но что более интересно, так это результат Газпрома с учётом дивидендов, потому что инвестор сидя в этих акциях с даты покупки, не мог их не получать. Так вот, если взять ситуацию как многие начинающие инвесторы любят делать — ждать пока отрастёт до нуля и продать, то фиксация в 2021 году Газпрома без учёта реинвестиции дивидендов принесла бы 50% прибыли, а с учётом реинвестиции немного не дотягивала до 100%. Оба варианта были хуже инфляции на данном горизонте, но они не были отрицательными. Если взять текущую ситуацию, то результат инвесторов Газпрома точно бы не радовал при условии что точкой входа были пресловутые 365, сейчас даже с учётом дивидендов меньшеЮ но несильно. Но, а что если посмотреть на точку отсчёта 10 лет назад, при этом попадут и ковид 2020, и СВО 2022, и падение 2024? Недостаточно долгосрочно, или просто не так уже удобно аргументировать бесперспективность долгосрочных вложений в акции Газпрома? Глупость подобного аргумента очевидна любому профессиональному инвестору. При долгосрочном инвестировании нет смысла приводить в пример отдельных эмитентов. Есть смысл рассуждать портфелями. Скорее всего, если взять за точку отсчёта тот же 2008 год до кризиса, то в портфеле были бы не только акции Газпрома, но и Сбербанка и/или Лукойла. С того года и по текущей момент, они с учётом реинвестиции дивидендов выросли более чем в 6 раз, существенно опередив инфляцию. Если объективно посмотреть, то скорее всего даже самый простой портфель инвестора, сформированный в 2008 году включал бы такие популярные тогда акции, как: GAZP, LKOH, SBER, GMKN, MTSI, SNGS, ROSN, VTBR, CHMF, TATN, PLZL, NLMK, SIBN. Если их купить в равных долях и реинвестировать полученные дивиденды, ребалансируя каждый год, то портфель бы вырос почти в 6,5 раз к текущему моменту, а на пике 21-го года показывал 8-кратный прирост, существенно опережая инфляцию на тех же горизонтах. Кстати, этот пример развеивает ещё один аргумент, что Лукойл и Сбер исключение из правил :) Стоит ли говорить, что подобные аргументы как Газпром, глупы не только для рынка России, но и рынка США. Мы легко можем вспомнить Enron, Yahoo, Intel, котировки которого находятся сейчас на уровне 1998 года, и много много других. Говорят они о бесперспективности вложений в американский рынок на долгосроке? Конечно, нет. Теперь про тех, кто «умничает» про IMOEX. Это уже лучше, чем Газпром, но почему они «забывают» про дивиденды? В России в отличие от США дивидендную доходность можно назвать высокой. Поэтому просто забыть об их существовании большая ошибка. Действительно, с 2020 года с учётом ковида, СВО и падения в 2024 году IMOEX топчется на месте, но картина сильно меняется, когда мы смотрим на индекс полной доходности MCFTR, который за этот же период прибавил 50%. На текущий момент такой результат немного хуже инфляции на данном горизонте, но здесь три крупных падения. Скорее сейчас многое говорит в пользу продолжить покупать акции, так как они получаются фундаментально отстают и будут сокращать своё отставание. Не всё так печально в датском королевстве, если смотреть на наш рынок долгосрочно? Я уже предвижу другие аргументы, которые обычно идут дальше: а в долларах российский рынок «короче», а вот дефолт 1998 всё показал, а в лихие 90-е инфляция была 100%, а если взять «реальную» инфляцию то, а если национализация, а вдруг заморозят вклады и т.д. и т.п. Все эти вопросы я также не раз комментировал, считал и демонстрировал результаты. Но, как показывает история, нарративы для большинства куда важнее, расчётов и подтверждений. Так устроен человек! Кстати

Обратил внимание, что когда пишешь про долгосрочные инвестиции, всегда найдутся «уникумы», которые обязательно вспомнят Газпром. При этом вспомнят они его на пике 2008 по 365, как будто это магическая точка, отсчёт от которой, наглядно демонстрирует, что в России уже на протяжении более 16 лет долгосрочные инвестиции дело бесперспективное.

Конечно, умные люди понимают, что подобные аргументы абсолютно ничто не доказывают, и выглядят непросто смешно, но и откровенно глупо. Кто себя считает чуть поумнее, любят приводить в пример индекс Московской биржи IMOEX, но так как он с пика до кризиса 2008 всё-таки вырос примерно в два раза (что, конечно, же немного на таком горизонте), то они в качестве точки отсчёта любят уже говорить про начало 2020 года, то есть до начала ковидных ограничений, отмечая что за 5 лет индекс практически не изменился.

Честно говоря, я просто устал писать однотипные комментарии, поэтому решил опубликовать данный пост, чтобы в последствии просто давать на него ссылку.

Итак, давайте сначала о Газпроме и других «неудачниках».

Действительно, если посмотреть на стоимость акций Газпрома то инвесторы, входившие в него в 2008 на пике, сейчас находятся далеко в минусе по «телу». Но справедливости ради стоит отметить, что они имел возможность выйти из акций в ноль или с минимальной прибылью в 2021 году. Так что шансы были, и ими можно было воспользоваться в столь неудачном вложении. Но что более интересно, так это результат Газпрома с учётом дивидендов, потому что инвестор сидя в этих акциях с даты покупки, не мог их не получать. Так вот, если взять ситуацию как многие начинающие инвесторы любят делать — ждать пока отрастёт до нуля и продать, то фиксация в 2021 году Газпрома без учёта реинвестиции дивидендов принесла бы 50% прибыли, а с учётом реинвестиции немного не дотягивала до 100%. Оба варианта были хуже инфляции на данном горизонте, но они не были отрицательными. Если взять текущую ситуацию, то результат инвесторов Газпрома точно бы не радовал при условии что точкой входа были пресловутые 365, сейчас даже с учётом дивидендов меньшеЮ но несильно. Но, а что если посмотреть на точку отсчёта 10 лет назад, при этом попадут и ковид 2020, и СВО 2022, и падение 2024? Недостаточно долгосрочно, или просто не так уже удобно аргументировать бесперспективность долгосрочных вложений в акции Газпрома?

Глупость подобного аргумента очевидна любому профессиональному инвестору. При долгосрочном инвестировании нет смысла приводить в пример отдельных эмитентов. Есть смысл рассуждать портфелями. Скорее всего, если взять за точку отсчёта тот же 2008 год до кризиса, то в портфеле были бы не только акции Газпрома, но и Сбербанка и/или Лукойла. С того года и по текущей момент, они с учётом реинвестиции дивидендов выросли более чем в 6 раз, существенно опередив инфляцию.

Если объективно посмотреть, то скорее всего даже самый простой портфель инвестора, сформированный в 2008 году включал бы такие популярные тогда акции, как: GAZP, LKOH, SBER, GMKN, MTSI, SNGS, ROSN, VTBR, CHMF, TATN, PLZL, NLMK, SIBN. Если их купить в равных долях и реинвестировать полученные дивиденды, ребалансируя каждый год, то портфель бы вырос почти в 6,5 раз к текущему моменту, а на пике 21-го года показывал 8-кратный прирост, существенно опережая инфляцию на тех же горизонтах. Кстати, этот пример развеивает ещё один аргумент, что Лукойл и Сбер исключение из правил :)

Стоит ли говорить, что подобные аргументы как Газпром, глупы не только для рынка России, но и рынка США. Мы легко можем вспомнить Enron, Yahoo, Intel, котировки которого находятся сейчас на уровне 1998 года, и много много других. Говорят они о бесперспективности вложений в американский рынок на долгосроке? Конечно, нет.

Теперь про тех, кто «умничает» про IMOEX. Это уже лучше, чем Газпром, но почему они «забывают» про дивиденды? В России в отличие от США дивидендную доходность можно назвать высокой. Поэтому просто забыть об их существовании большая ошибка. Действительно, с 2020 года с учётом ковида, СВО и падения в 2024 году IMOEX топчется на месте, но картина сильно меняется, когда мы смотрим на индекс полной доходности MCFTR, который за этот же период прибавил 50%. На текущий момент такой результат немного хуже инфляции на данном горизонте, но здесь три крупных падения. Скорее сейчас многое говорит в пользу продолжить покупать акции, так как они получаются фундаментально отстают и будут сокращать своё отставание. Не всё так печально в датском королевстве, если смотреть на наш рынок долгосрочно?

Я уже предвижу другие аргументы, которые обычно идут дальше: а в долларах российский рынок «короче», а вот дефолт 1998 всё показал, а в лихие 90-е инфляция была 100%, а если взять «реальную» инфляцию то, а если национализация, а вдруг заморозят вклады и т.д. и т.п. Все эти вопросы я также не раз комментировал, считал и демонстрировал результаты. Но, как показывает история, нарративы для большинства куда важнее, расчётов и подтверждений. Так устроен человек! Кстати об особенностях поведения инвесторов на бирже мы отлично поговорили не так давно в Высшей школе бизнеса НИУ ВШЭ на мастер-классе «Инвестициям все возрасты покорны?!», можно посмотреть в записи.

Удачных всем инвестиций!

P.S. Теперь буду давать ссылку на этот пост при каждом очередном глупом аргументе в комментариях про Газпром :)