На что лучше жить: вклады, дивиденды или купоны облигаций

Сравним доходности вкладов, дивидендных акций и облигаций. Ещё в начале 2000 каждый второй мечтал иметь доход от сдачи квартиры в аренду. Такие себе «молодые» рантье, которые желали жить на подобный доход. Интересно то, что с тех пор размер платы за аренду не так сильно и вырос. Если тогда аренда комнаты могла быть около 5к рублей, то сегодня это где-то от 10к. Т.е. можно предположить, что рост дохода за 20 лет вырос лишь в 2 раза. Правда в номинальном значении, а не покупательской способности. Аренда квартир от комнат так же недалеко ушла. Её размер вырос примерно в 2 раза. Ведь до сих пор можно найти однушку в Санкт-Петербурге за 20к-25к рублей в месяц. А между тем стоимость квартиры выросла уже в несколько раз. Т.е. тот старый доход, когда на 20к можно было жить месяц, теперь нельзя даже умереть. Медианная зарплата на февраль 2025 года 55845 рублей Предлагаю ориентироваться на этот размер. А каждый уже, в свою очередь, сможет переподсчитать на размер суммы своих потребностей. Начнём с простого. (налоги учитывать не буду) Жить с доходности от вклада в банке Вторая половина прошлого года и 2025 год — стали радостью для тех, кто использует вклады для накопления и жизни себя любимого. Процентные ставки вкладов сильно выросли вслед за ключевой. А официальная инфляция сильно ниже. Совсем недавно, несколько месяцев назад, банки предлагали вклады от 23%. Почему «от»? Потому как эти предложения были об банков из верхних строчек ТОПа. У других банков ставки были и поболее. Исходя из «потребности» в 55845 рублей/месяц. В год получаем 670140 рублей. Это будет годовой доход от 2,913 млн рублей. Т.е. имея данную сумму, можно было «получать» среднюю российскую зарплату. Однако во вкладах есть несколько проблем. Первая из них — это потеря покупательской способности тела вклада. Т.е. если мы сейчас нафантазируем, что такая процентная ставка сохранится навсегда, то со временем, эти ежемесячные 55845 рублей превратятся практически в ничто. Для примера, даю вам прекрасную таблицу для сравнения: Другая проблема в том, что процентные ставки не будут оставаться на постоянном уровне и рано или поздно начнут снижаться. А вместе с ними будет снижаться и ваш доход. Это значит, что при вкладе с доходностью в 12%, ежемесячное поступление, грубо говоря, станет уже лишь 29136 рублей. Получается, что если жить со вклада, то нужно иметь гораздо бОльшую сумму, на которую можно будет не только жить, но и увеличивать тело вклада, борясь с постоянным ослаблением рубля. Плюс ко всему может возникнуть банкротство банка. Хотя с главными банками такое вряд ли возможно. Однако страховка не покроет весь вклад если у вас, скажем, лямов 10. Большинство из этой суммы утечёт в «зрительный зал». И не забывайте об инфляции. Она вечно голодная и то и дело ждёт, как бы подъесть то, что «спрятано» Жить с доходности от купонов облигаций Облигации тоже не обошли проблемы. Одна из них — это тело облигаций, которое постоянно теряет в ценности. т.е. если вы купили облигации по 1000 рублей, то сегодня, даже если их цена не изменилась, это уже совершенно другие деньги. Вы сможете купить на них продуктов гораздо меньше. Даже если выкупили длинные облигации, погашение которых произойдёт лет через 20, то получать сегодня «55845» рублей — не совсем тоже самое, что получать их через 20 лет. См. картинки зарплат выше. Т.е. проблема в том, что доходность купонов не будет двигаться за инфляцией Например, если вы сегодня нашли облигации с купоном 16%, то вам придётся купить почти 4200 облигаций по 1000 рублей каждая, чтобы получать нынешнюю среднюю медианную зарплату. Однако, через полгода, год или пятилетку медианный размер зарплат неуклонно вырастет и ваш доход уже не будет удовлетворять потребности. Вам просто-напросто нужно иметь изначально бОльший капитал, чтобы наращивать количество облигаций, дабы кое-как справляться с инфляцией. Причём, при резком ослаблении рубля, ваша доходность, как и в случае вклада, резко полетит вниз, как и ценность тела вклада и облигаций. Инфляция станет вашим кошмаром и будет преследовать не щадя живота своего, а точнее вашего. Кроме того, в поисках большей доходности можете обратить свой взор на корпоративный сектор. Однако в этом случае эмитент может превратиться в банкрот и тогда все ваши денежки тю-тю. Жить на дивиденды Если выплатить проценты по вкладам или купоны по облигациям — это обязательство, то дивиденды это не обязательство, а скорее возможность. Т.е. купив сегодня акции — не факт, что эмитент будет вам ежегодно выплачивать дивиденды. Это самый жирный их минус. Нужно понимать, что некоторые компании так же могут обанкротиться. Однако у дивидендов есть жирный плюс. Если контора не будет ежегодно выплачивать 100% дивы, а ограничится, например, 50% прибыли, то впоследствии размер дивидендов будет расти. Давайте рассмотрим на примере банка Санкт-Петербург. Обыч

Ещё в начале 2000 каждый второй мечтал иметь доход от сдачи квартиры в аренду. Такие себе «молодые» рантье, которые желали жить на подобный доход. Интересно то, что с тех пор размер платы за аренду не так сильно и вырос. Если тогда аренда комнаты могла быть около 5к рублей, то сегодня это где-то от 10к. Т.е. можно предположить, что рост дохода за 20 лет вырос лишь в 2 раза. Правда в номинальном значении, а не покупательской способности.

Аренда квартир от комнат так же недалеко ушла. Её размер вырос примерно в 2 раза. Ведь до сих пор можно найти однушку в Санкт-Петербурге за 20к-25к рублей в месяц. А между тем стоимость квартиры выросла уже в несколько раз. Т.е. тот старый доход, когда на 20к можно было жить месяц, теперь нельзя даже умереть.

Медианная зарплата на февраль 2025 года 55845 рублей

Предлагаю ориентироваться на этот размер. А каждый уже, в свою очередь, сможет переподсчитать на размер суммы своих потребностей.

Начнём с простого. (налоги учитывать не буду)

Жить с доходности от вклада в банке

Вторая половина прошлого года и 2025 год — стали радостью для тех, кто использует вклады для накопления и жизни себя любимого. Процентные ставки вкладов сильно выросли вслед за ключевой. А официальная инфляция сильно ниже.

Совсем недавно, несколько месяцев назад, банки предлагали вклады от 23%. Почему «от»? Потому как эти предложения были об банков из верхних строчек ТОПа. У других банков ставки были и поболее.

Исходя из «потребности» в 55845 рублей/месяц. В год получаем 670140 рублей. Это будет годовой доход от 2,913 млн рублей. Т.е. имея данную сумму, можно было «получать» среднюю российскую зарплату.

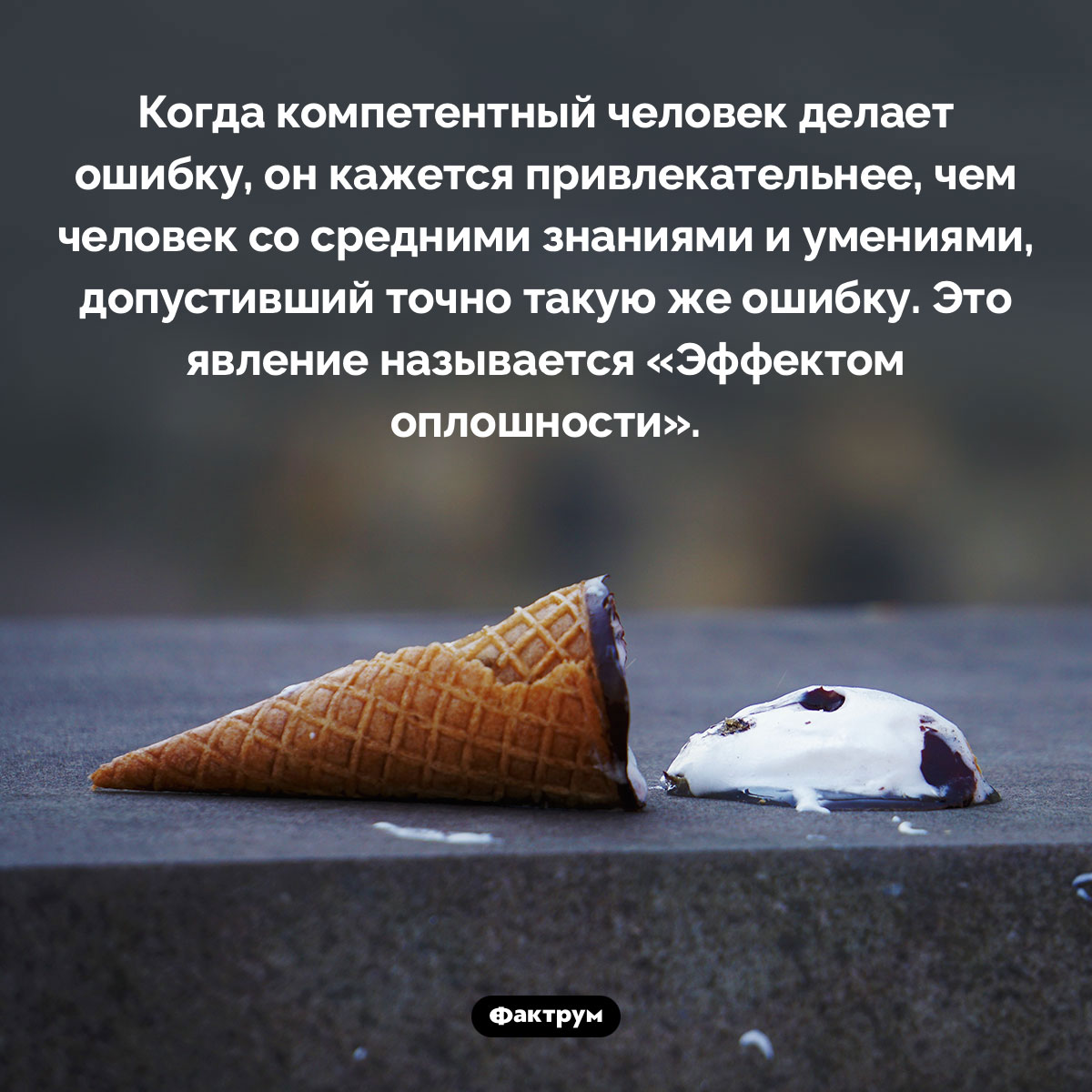

Однако во вкладах есть несколько проблем. Первая из них — это потеря покупательской способности тела вклада. Т.е. если мы сейчас нафантазируем, что такая процентная ставка сохранится навсегда, то со временем, эти ежемесячные 55845 рублей превратятся практически в ничто. Для примера, даю вам прекрасную таблицу для сравнения:

Другая проблема в том, что процентные ставки не будут оставаться на постоянном уровне и рано или поздно начнут снижаться. А вместе с ними будет снижаться и ваш доход. Это значит, что при вкладе с доходностью в 12%, ежемесячное поступление, грубо говоря, станет уже лишь 29136 рублей. Получается, что если жить со вклада, то нужно иметь гораздо бОльшую сумму, на которую можно будет не только жить, но и увеличивать тело вклада, борясь с постоянным ослаблением рубля.

Плюс ко всему может возникнуть банкротство банка. Хотя с главными банками такое вряд ли возможно. Однако страховка не покроет весь вклад если у вас, скажем, лямов 10. Большинство из этой суммы утечёт в «зрительный зал».

И не забывайте об инфляции. Она вечно голодная и то и дело ждёт, как бы подъесть то, что «спрятано»

Жить с доходности от купонов облигаций

Облигации тоже не обошли проблемы. Одна из них — это тело облигаций, которое постоянно теряет в ценности. т.е. если вы купили облигации по 1000 рублей, то сегодня, даже если их цена не изменилась, это уже совершенно другие деньги. Вы сможете купить на них продуктов гораздо меньше.

Даже если выкупили длинные облигации, погашение которых произойдёт лет через 20, то получать сегодня «55845» рублей — не совсем тоже самое, что получать их через 20 лет. См. картинки зарплат выше. Т.е. проблема в том, что доходность купонов не будет двигаться за инфляцией

Например, если вы сегодня нашли облигации с купоном 16%, то вам придётся купить почти 4200 облигаций по 1000 рублей каждая, чтобы получать нынешнюю среднюю медианную зарплату. Однако, через полгода, год или пятилетку медианный размер зарплат неуклонно вырастет и ваш доход уже не будет удовлетворять потребности. Вам просто-напросто нужно иметь изначально бОльший капитал, чтобы наращивать количество облигаций, дабы кое-как справляться с инфляцией.

Причём, при резком ослаблении рубля, ваша доходность, как и в случае вклада, резко полетит вниз, как и ценность тела вклада и облигаций. Инфляция станет вашим кошмаром и будет преследовать не щадя живота своего, а точнее вашего.

Кроме того, в поисках большей доходности можете обратить свой взор на корпоративный сектор. Однако в этом случае эмитент может превратиться в банкрот и тогда все ваши денежки тю-тю.

Жить на дивиденды

Если выплатить проценты по вкладам или купоны по облигациям — это обязательство, то дивиденды это не обязательство, а скорее возможность. Т.е. купив сегодня акции — не факт, что эмитент будет вам ежегодно выплачивать дивиденды. Это самый жирный их минус.

Нужно понимать, что некоторые компании так же могут обанкротиться. Однако у дивидендов есть жирный плюс. Если контора не будет ежегодно выплачивать 100% дивы, а ограничится, например, 50% прибыли, то впоследствии размер дивидендов будет расти. Давайте рассмотрим на примере банка Санкт-Петербург.

Обычка стоила 100 рублей. За 2022 год выплатили дивидендов почти на 33 рубля. Т.е. нужно было иметь около 20к акций БСП, чтобы за год получить 670к рублей или, грубо говоря 55к-56к рублей/месяц. Это примерно на 2 млн рублей держать акции.

За 2023 год было получено 42,45 рублей дивидендов на акцию или 861к рублей за год. Или траты примерно по 71к в месяц.

За 2024 год было получено 56,95 рублей дивидендов на акцию или примерно 1,15 млн рублей, что равно 963400 рублей/месяц.

Мы с вами видим, что в данном случае дивиденды растут быстрее инфляции. Но кто ж знал, что с этим банком будет именно так. Давайте тогда взглянем на альтернативу. Фосагро.

В Сбериндексе нет медианной зарплаты за 2019 год, но есть на январь 2020 и он равен 30290 рублей/месяц. Для удовлетворения подобной потребности, должно было быть примерно 1900 акций Фосагро или примерно на 5,32 млн рублей.

Результаты Фосагро по годам-дивидендам-доходность в год-месяц

т.е. доходность в некоторые года была крайне выше, чем размер медианной зарплаты. Тогда как у облигаций и вклада она начнёт постоянно отставать. Но как быть, когда дивиденды «просели», как получилось за 2024 год? Тут нам поможет диверсификация. Это таки раз. Второе — докупка акций при «лишнем» поступлении средств. Т.е., по сути, в 2021, 2022 и 2023 году можно было докупать, грубо говоря, на лям. Тогда бы акций было бы уже на примерно 500 больше. И за 2024 год дивиденды были бы получены не по 1900 акциям, а по 2400 или, разделив на месяца, минимум по 51,6к, но на самом деле больше. Т.е., примерно сегодняшний медианный размер зарплаты.

Сегодня дивдоходность акций неплоха. Может быть уже выгодно их покупать на будущую дивидендную зарплату? Хотя бы по чуть-чуть широким фронтом? Конечно, исходя из желания жить на подобный доходы.