Как использовать математику в трейдинге, если вы вообще не математик

На простом языке разберем, как незамысловатые элементы статистики и математики могут сильно помочь на финансовых рынках.Где встречается нормальное распределение (и почему оно плохо подходит для финансовых рынков), что за шапка жандарма такая, откуда берутся 1, 2 или 3 сигмы, как определить математическое ожидание стратегии — после прочтения статьи вам будет все понятно. Полезные материалы, которые хорошо бы изучить перед продолжением:Тестирование торговых стратегий на исторических данных (бэктест) — почему это так важно?Эпоха больших данных и как к ней адаптироваться нам — частным трейдерам?Кто такой Джим Саймонс и как он заработал $ 25 млрд с помощью количественного трейдинга.Что такое нормальное распределение и где оно встречаетсяМногое, что нас окружает, имеет нормальное распределение. Средняя, нормальная скорость, с которой передвигаются машины в городе, средние зарплаты, средняя продолжительность фильма и т.д. Среднее и нормальное движение цен финансовых инструментов — не исключение (о них — чуть позже). Скорее всего, вы видели колоколообразную кривую нормального распределения. Разберем ее на примере среднего роста человека.Нормальное распределение среднего роста взрослого человека.Допустим, у нас есть данные о всех взрослых людях планеты и их росте за последние 1000 лет. Нам не составит труда узнать средний рост такого человека — он равняется 165 см. Самый низкий рост человека — 54,6 см, а самый высокий — 272 см. Выше на графике ось X показывает как раз значения роста взрослого человека, ось Y — вероятность встречи человека с определенным ростом. И если перевести график на простой язык, будет звучать примерно так:С большей вероятностью мы будем встречать людей с ростом от 150 до 180 см. А вот взрослых людей с ростом ниже 100 см и выше 200 см мы будем встречать крайне редко. — Кстати да, иногда математики нормальное распределение называют “шлемом жандарма”. И вот почему:Жандарм и его «нормальный» шлем :)Ок, теперь разберем, что такое стандартное отклонение.Что такое стандартное отклонение и откуда оно беретсяВ статистике дается следующее определение:Стандартное отклонение (отображается как греческая буква σ — сигма) — мера, которая показывает разброс величин от среднего значения. — Формула стандартного отклонения выглядит так: Корень из суммы квадратов разниц между элементами выборки, деленной на количество элементов в выборке минус 1. Если что, это все автоматически можно вычислить в Excel по формуле “СТАНДОТКЛОН”.Правило 3-х сигм — 3-х стандартных отклоненийПолучив значение стандартного отклонения, мы можем узнать, где и с какой вероятностью окажутся наши исследуемые данные, используя правило 3-х сигм. Для этого обратимся к рисунку ниже.1, 2 и 3 сигмы (σ) — те самые отклонения от среднего.Если в нуле у нас то самое среднее значение (которое также называется математическим ожиданием и обозначается буквой мю — μ. О мат. ожидании скоро поговорим чуть подробней), то 1, 2 и 3 сигмы — отклонения от среднего значения. На одно, два и три значения соответственно.Правило 3-х сигм говорит вот о чем:с вероятностью 99,7% наши исследуемые данные окажутся именно в этой выборке — от -3 до +3 стандартных отклонений. ((34,1% + 13,6 + 2,1%) * 2 = 99,7%)c вероятностью 68,2% наши данные окажутся в пределах от -1 до +1 стандартных отклонений. (34,1% + 34,1% = 68,2%)вероятность того, что наши данные выйдут из 3 стандартных отклонений — крайне мала, а именно — около 0,3%Стандартное отклонение еще называют среднеквадратичным отклонением, потому что является квадратным корнем дисперсии — меры, которая показывает разброс значений от среднего (от того самого нуля, или μ). Нет необходимости погружаться в формулы, так как дисперсия тоже автоматически считается в том же Excel (по формуле “ДИСП”). Но если все же хотите разобраться с дисперсией подробней, вот ссылка на статью Википедии.Ок, с матчастью разобрались, теперь к примерам из финансовых рынков.Нормальное распределение и стандартное отклонение на финансовых рынкахТеперь мы знаем, что нормальное распределение должно встречаться и в разных сферах финансовых рынков — от доходностей торговых стратегий до движения котировок внутри дня. Давайте исследуем эту гипотезу экспериментально.Распределение в доходностях торговых стратегийВ статье "Ценность стоп-лосса, выявленная из 2 365 алгоритмов" мы уже приводили результативность стратегий и их среднюю доходность. Вот какая выборка данных была:количество бэктестов: 109 912количество сделок: 44 214 423среднее историческое окно: 5.25 летсреднее количество сделок в каждом бэктесте: 402бэктестов с доходностью выше нуля: 25 706, или 23%бэктестов, подходящих для лайв-трейдинга (коэффициент восстановления > 0.5 и количество сделок > 30): всего 2 365 или 2.15%Угадайте, что получили? Да, шлем жандарма.Нормальное (почти) распределение доходностей среди 2 365 алгоритмов.По оси X — соотношение прибыльных сделок в исследуемых стратегиях. В нашем случае — от 20% до 75%. По оси Y — количество алгоритмов, которые попали в определенную доходност

На простом языке разберем, как незамысловатые элементы статистики и математики могут сильно помочь на финансовых рынках.

Где встречается нормальное распределение (и почему оно плохо подходит для финансовых рынков), что за шапка жандарма такая, откуда берутся 1, 2 или 3 сигмы, как определить математическое ожидание стратегии — после прочтения статьи вам будет все понятно.

Полезные материалы, которые хорошо бы изучить перед продолжением:

- Тестирование торговых стратегий на исторических данных (бэктест) — почему это так важно?

- Эпоха больших данных и как к ней адаптироваться нам — частным трейдерам?

- Кто такой Джим Саймонс и как он заработал $ 25 млрд с помощью количественного трейдинга.

Что такое нормальное распределение и где оно встречается

Многое, что нас окружает, имеет нормальное распределение. Средняя, нормальная скорость, с которой передвигаются машины в городе, средние зарплаты, средняя продолжительность фильма и т.д. Среднее и нормальное движение цен финансовых инструментов — не исключение (о них — чуть позже).

Скорее всего, вы видели колоколообразную кривую нормального распределения. Разберем ее на примере среднего роста человека.

Нормальное распределение среднего роста взрослого человека.

Допустим, у нас есть данные о всех взрослых людях планеты и их росте за последние 1000 лет. Нам не составит труда узнать средний рост такого человека — он равняется 165 см. Самый низкий рост человека — 54,6 см, а самый высокий — 272 см. Выше на графике ось X показывает как раз значения роста взрослого человека, ось Y — вероятность встречи человека с определенным ростом. И если перевести график на простой язык, будет звучать примерно так:

С большей вероятностью мы будем встречать людей с ростом от 150 до 180 см. А вот взрослых людей с ростом ниже 100 см и выше 200 см мы будем встречать крайне редко.—

Кстати да, иногда математики нормальное распределение называют “шлемом жандарма”. И вот почему:

Жандарм и его «нормальный» шлем :)

Ок, теперь разберем, что такое стандартное отклонение.

Что такое стандартное отклонение и откуда оно берется

В статистике дается следующее определение:

Стандартное отклонение (отображается как греческая буква σ — сигма) — мера, которая показывает разброс величин от среднего значения.—

Формула стандартного отклонения выглядит так:

Корень из суммы квадратов разниц между элементами выборки, деленной на количество элементов в выборке минус 1. Если что, это все автоматически можно вычислить в Excel по формуле “СТАНДОТКЛОН”.

Правило 3-х сигм — 3-х стандартных отклонений

Получив значение стандартного отклонения, мы можем узнать, где и с какой вероятностью окажутся наши исследуемые данные, используя правило 3-х сигм. Для этого обратимся к рисунку ниже.

1, 2 и 3 сигмы (σ) — те самые отклонения от среднего.

Если в нуле у нас то самое среднее значение (которое также называется математическим ожиданием и обозначается буквой мю — μ. О мат. ожидании скоро поговорим чуть подробней), то 1, 2 и 3 сигмы — отклонения от среднего значения. На одно, два и три значения соответственно.

Правило 3-х сигм говорит вот о чем:

- с вероятностью 99,7% наши исследуемые данные окажутся именно в этой выборке — от -3 до +3 стандартных отклонений. ((34,1% + 13,6 + 2,1%) * 2 = 99,7%)

- c вероятностью 68,2% наши данные окажутся в пределах от -1 до +1 стандартных отклонений. (34,1% + 34,1% = 68,2%)

- вероятность того, что наши данные выйдут из 3 стандартных отклонений — крайне мала, а именно — около 0,3%

Стандартное отклонение еще называют среднеквадратичным отклонением, потому что является квадратным корнем дисперсии — меры, которая показывает разброс значений от среднего (от того самого нуля, или μ). Нет необходимости погружаться в формулы, так как дисперсия тоже автоматически считается в том же Excel (по формуле “ДИСП”). Но если все же хотите разобраться с дисперсией подробней, вот ссылка на статью Википедии.

Ок, с матчастью разобрались, теперь к примерам из финансовых рынков.

Нормальное распределение и стандартное отклонение на финансовых рынках

Теперь мы знаем, что нормальное распределение должно встречаться и в разных сферах финансовых рынков — от доходностей торговых стратегий до движения котировок внутри дня. Давайте исследуем эту гипотезу экспериментально.

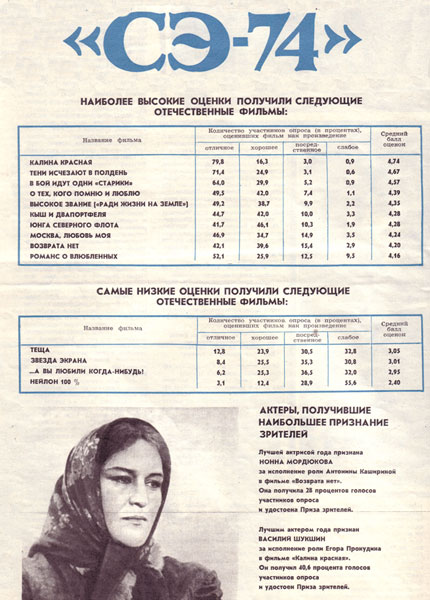

Распределение в доходностях торговых стратегий

В статье "Ценность стоп-лосса, выявленная из 2 365 алгоритмов" мы уже приводили результативность стратегий и их среднюю доходность. Вот какая выборка данных была:

- количество бэктестов: 109 912

- количество сделок: 44 214 423

- среднее историческое окно: 5.25 лет

- среднее количество сделок в каждом бэктесте: 402

- бэктестов с доходностью выше нуля: 25 706, или 23%

- бэктестов, подходящих для лайв-трейдинга (коэффициент восстановления > 0.5 и количество сделок > 30): всего 2 365 или 2.15%

Угадайте, что получили? Да, шлем жандарма.

Нормальное (почти) распределение доходностей среди 2 365 алгоритмов.

По оси X — соотношение прибыльных сделок в исследуемых стратегиях. В нашем случае — от 20% до 75%. По оси Y — количество алгоритмов, которые попали в определенную доходность (всего их во всех гистограммах — 2 365 штук). Чем выше гистограмма, тем больше алгоритмов туда попало, — значит, выше вероятность такого события. Опять же, давайте переведем все на человеческий язык, как на примере со средним ростом человека. Вот как сформулируем:

Вероятней всего, в среднем у стратегий будет от 35% до 45% прибыльных сделок. Шанс того, что среднее количество сделок будет 55% и выше — крайне мал.—

И важное отступление: распределение не всегда бывает нормальным. Слово “нормальное” в нашем термине подразумевает зеркальные значения что слева от среднего, что справа.

Вот какие типы распределений бывают:

Виды кривых распределений.

Есть теорема (центральная предельная теорема — ЦПТ), которая приводит ненормальное распределение к нормальному. Это все, что нам нужно знать в рамках этой статьи.

С этим разобрались. Это была средняя доходность. А что, если посмотреть на среднюю просадку?

Распределение в просадках торговых стратегий

И в средних просадках должно все повторяться. Давайте проверим это с помощью метода Монте-Карло. Подробнее о методе вы можете прочесть в статье "Как определить вероятностный результат торговой стратегии, используя метод Монте-Карло" или в видео ниже:

Сейчас же просто посмотрим на распределения.

Ок, допустим, у нас есть некая стратегия, которая в среднем дает 50% прибыльных сделок, а соотношение стоп-лосса к тейк-профиту составляет 1 к 1. Вот как будет выглядеть среднее распределение по просадке:

Распределение по просадке.

MDD — Maximum Drowdown — максимальная просадка. И здесь видим уже знакомую нам кривую распределения. Как показывает эта кривая, средняя просадка, вероятнее всего, будет в районе 3,8%.

Важно заметить, что у нас есть смещение вправо — то есть “толстый хвост” (о них — далее). Такие распределения называют positive skewness — положительный сдвиг или положительное смещение. В случае с примером выше это говорит о том, что могут быть редкие сценарии и форс-мажоры, которые сильно увеличат максимальную просадку.

Ок, еще один пример для закрепления.

Нормальное распределение, где средняя просадка уже 26,6%.

Здесь же распределение нормальное, без сдвигов влево или вправо.

Шпаргалка по математическим принципам в трейдинге — в нашем Telegram

![[2025] Игры, которые пополнят каталог PlayStation Plus Extra, Premium и Classics в мае](https://stratege.ru/forums/files/gallery/1/153/e1d/53208ce6ae4ec50ad9fad8a3eaf42472.jpg?#)