IPO. Где взять на него денег?

ЦБ опубликовал интересный доклад по итогам произошедших за последние 2 года IPO (2023-2024 гг.) В докладе много слов, но суть проста – за 2 года при помощи первичного размещения было привлечено 109 млрд руб. Из них только 52% пошли в компании на развитие и всяческие траты (cash-in), оставшиеся 48% вывели действующие акционеры (cash-out)При этом 40% всех средств принесли розничные инвесторы, т.е. физические лица(кстати, я для таблицы брал данные от Мосбиржи и СПБ биржи, они немного отличаются от данных ЦБ, т.к. Банк России еще добавляет IPOкакой-то странной компании Светофор Групп, разместившей свои привилегированные акции на какой-то странной бирже СПВБ в 2023 г. Я как-то вообще пропустил это размещение, их нет в моей таблице. Кроме того, есть некоторый творческий момент в том, как учитывать объем привлеченных средств у ЕвроТранса, ведь значительную часть денег (12,7 из 13,5 млрд руб.) они получили на внебиржевом размещении до фактического IPO)В связи с озвученными ЦБ цифрами возникает интересный вопрос – а смогут ли привлечь на IPO деньги действительно большие компании? Например, самую большую сумму за последние 2 года привлек Элемент – 15 млрд руб. (разместившийся на СПБ бирже). На втором месте Европлан с 13,1 млрд руб. (я, кстати, принимал участие в его размещении, но аллокация там вышла всего лишь чуть более 3%). Совкомбанк + МТСБанк + ВсеИнструменты собрали каждый по 11,5 млрд руб. Забавно, что все эти компании, кроме Совкомбанка, сейчас торгуются дешевле цены размещенияНо это все незначительные, по сути, суммы. Например, о планах проведения IPO вновь заговорил Сибур. Но это очень крупная компания. Если условно она оценит себя в EV / EBITDA = 5х (что в целом многовато, но ладно), то капитализация составит примерно 1,5 трл руб. При размещении даже 10% предложение составит 150 млрд руб. – это почти в 1,5 раза больше, чем все IPO за последние 2 года вместе взятые. Сможет ли рынок предоставить такой объем?Еще планирует выйти на рынок государственный Дом.РФ. Если его оценить в 1 капитал (P / Bv = 1х) и предположить, что продадут, например, 15%, то это 57 млрд руб.Для сравнения в 2020 г. IPO провел Совкомфлот. Государство тогда продало 15% и совокупно привлекло 43 млрд руб. Но это был 2020 г., была другая ставка ЦБ, были другие условия, присутствовали иностранные фонды с высокими капиталамиВозможно ли сейчас крупным эмитентам привлечь действительно крупные деньги?Покупать акции или нет, решать только вамhttps://t.me/investwanderer

ЦБ опубликовал интересный доклад по итогам произошедших за последние 2 года IPO (2023-2024 гг.)

В докладе много слов, но суть проста – за 2 года при помощи первичного размещения было привлечено 109 млрд руб. Из них только 52% пошли в компании на развитие и всяческие траты (cash-in), оставшиеся 48% вывели действующие акционеры (cash-out)

При этом 40% всех средств принесли розничные инвесторы, т.е. физические лица

(кстати, я для таблицы брал данные от Мосбиржи и СПБ биржи, они немного отличаются от данных ЦБ, т.к. Банк России еще добавляет IPOкакой-то странной компании Светофор Групп, разместившей свои привилегированные акции на какой-то странной бирже СПВБ в 2023 г. Я как-то вообще пропустил это размещение, их нет в моей таблице. Кроме того, есть некоторый творческий момент в том, как учитывать объем привлеченных средств у ЕвроТранса, ведь значительную часть денег (12,7 из 13,5 млрд руб.) они получили на внебиржевом размещении до фактического IPO)

В связи с озвученными ЦБ цифрами возникает интересный вопрос – а смогут ли привлечь на IPO деньги действительно большие компании?

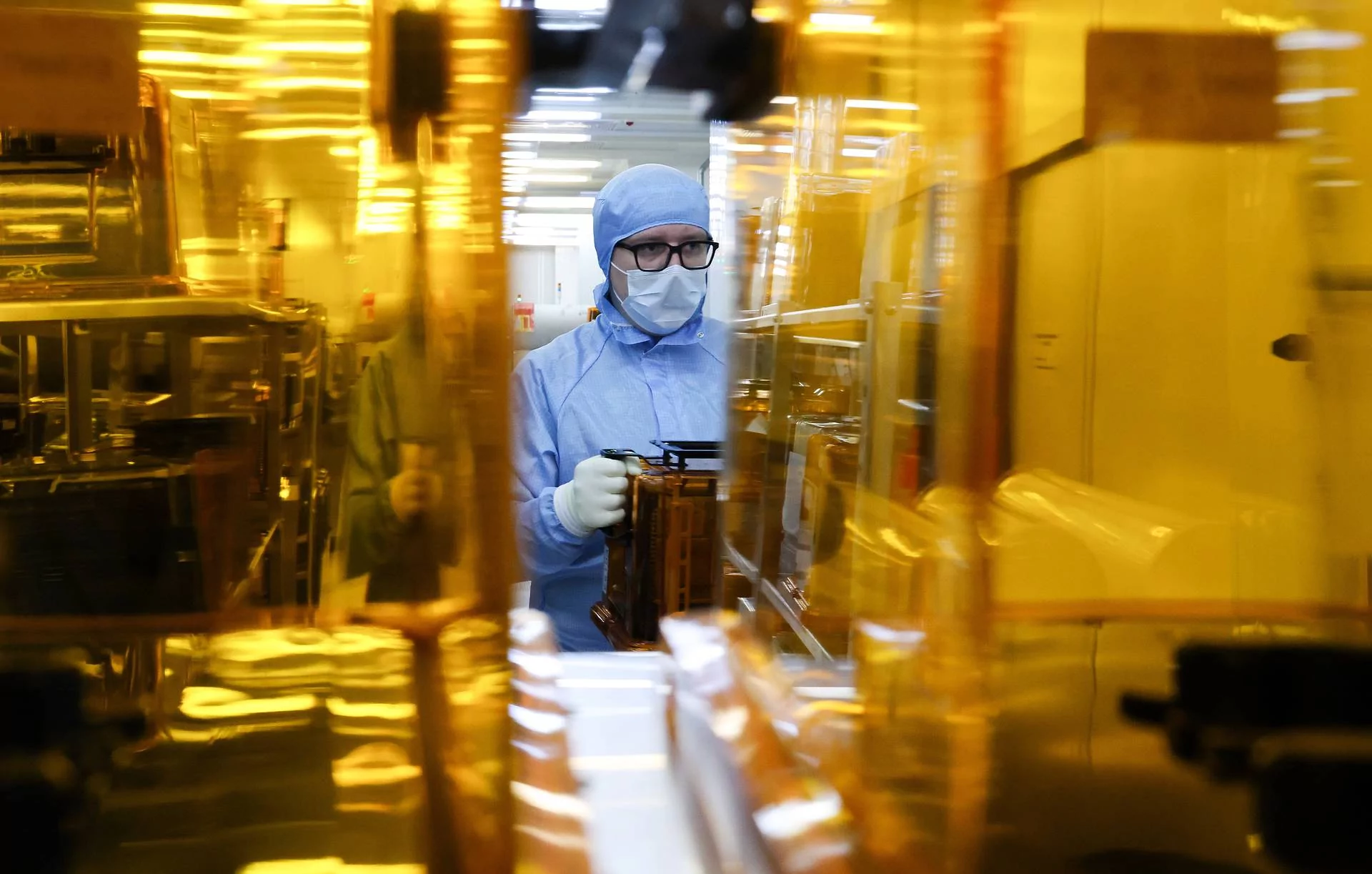

Например, самую большую сумму за последние 2 года привлек Элемент – 15 млрд руб. (разместившийся на СПБ бирже). На втором месте Европлан с 13,1 млрд руб. (я, кстати, принимал участие в его размещении, но аллокация там вышла всего лишь чуть более 3%). Совкомбанк + МТСБанк + ВсеИнструменты собрали каждый по 11,5 млрд руб. Забавно, что все эти компании, кроме Совкомбанка, сейчас торгуются дешевле цены размещения

Но это все незначительные, по сути, суммы. Например, о планах проведения IPO вновь заговорил Сибур. Но это очень крупная компания. Если условно она оценит себя в EV / EBITDA = 5х (что в целом многовато, но ладно), то капитализация составит примерно 1,5 трл руб. При размещении даже 10% предложение составит 150 млрд руб. – это почти в 1,5 раза больше, чем все IPO за последние 2 года вместе взятые. Сможет ли рынок предоставить такой объем?

Еще планирует выйти на рынок государственный Дом.РФ. Если его оценить в 1 капитал (P / Bv = 1х) и предположить, что продадут, например, 15%, то это 57 млрд руб.

Для сравнения в 2020 г. IPO провел Совкомфлот. Государство тогда продало 15% и совокупно привлекло 43 млрд руб. Но это был 2020 г., была другая ставка ЦБ, были другие условия, присутствовали иностранные фонды с высокими капиталами

Возможно ли сейчас крупным эмитентам привлечь действительно крупные деньги?

Покупать акции или нет, решать только вам